Los mercados de valores no se encuentran, precisamente en estos momentos, en un período de euforia donde los inversores pagan altos multiplicadores por adquirir una porción de sus compañías preferidas; sino que nos encontramos en un período de depresión, de crisis generalizada de confianza en el sistema, donde la mayoría de las empresas cotizan con unos bajos multiplicadores.

Es en estos mercados bajistas, de bajos multiplicadores, donde hay que descubrir el valor de empresas infravaloradas. Estas empresas infravaloradas suelen tener un largo historial de beneficios, han sido capaces de capear los malos momentos, y aún con la expectativa más negativa en sus resultados tienen un valor que el mercado aún no les reconoce.

> MAPFRE

Mapfre está especialmente castigada en el mercado por ser un actor importante dentro del sector asegurador, teniendo riesgos potenciales limitados por su actividad de aseguradora y “no limitados” por el valor de sus inversiones en activos del sector financiero y deuda pública. Su apuesta por el mercado asegurador en Iberoamérica es su fortaleza, y su presencia en EE.UU. y España su debilidad. Sus resultados del primer semestre de 2.011 crecen un 8,6% sobre los del año anterior, gracias al importante crecimiento del mercado internacional y la buena gestión en el mercado español.

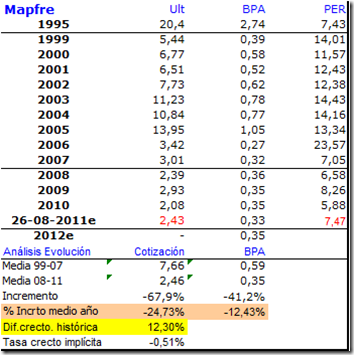

El comportamiento histórico lo hemos dividido en 2 períodos. Uno, corresponde a los años de 1.999 a 2.007 que incluye el período de crisis de las puntocom, y otro al de los años de la crisis actual 2.008 a 2.011. De ambos períodos hemos extraído sus medias anuales de crecimiento, obteniendo un decrecimiento de su beneficio medio anual de un 12,43% y un descenso de su cotización media anual de un 24,73%. El diferencial de crecimiento medio anual fue del 12,3% o, lo que es lo mismo, su tasa media anual de infraponderación.

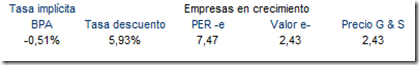

El mercado a un precio de cotización de 2,43€, para BPA e-11 de 0,33€/acc., con PER-e’11 de 7,47x, le atribuye una tasa de crecimiento implícita del BPA del -0,51%.[1]

Si tomamos de base la cotización media de 1.999 a 2.007 (7,66€/acc.) y le aplicamos la tasa de crecimiento del BPA de 2.008 a 2.011 (-12,43%) el precio objetivo al que debería cotizar MAP en 2.011 sería de 4,5€/acc., estando cotizando actualmente con un descuento del 46%.

Si el mismo análisis lo hacemos en la serie continua de años 1.999 a 2.011, el diferencial que observamos entre la tasa compuesta de crecimiento anual de los beneficios y la de su cotización es del 4,99%. Sin embargo, los PER históricos de 2 dígitos (del ‘99 al 2.006) no son los que actualmente están dispuestos a pagar en el mercado.

Si sólo nos creemos la tasa negativa de crecimiento de BPA de “2.008 a e-2.012” del -0,70%, obtendríamos un PER 7,10x y valor de 2,48€/acc. De ahí podemos calcular, despejando desde la fórmula de “Gordon & Shapiro”, la tasa media de descuento implícita para este período, según los dividendos estimados (BPA e-2012 * pay-out 48,38%) y la tasa de crecimiento expresada, siendo ésta del 6,12%. Estaría cotizando entonces con un descuento del 2,20%%.

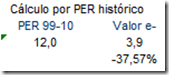

Podríamos pensar que MAP sólo va a mantener un precio próximo a su PER medio histórico, y no va comportarse como las empresas en crecimiento. Con los datos reales disponibles de 1.999 a 2.010 el PER medio sería de 12,0x y su valor estaría en los 3,9€/acc., estando cotizando con un descuento del 37,57%.

Si tomamos de referencia el PER real de los últimos tres años ( 2008-2010) de 6,9x tendríamos un valor objetivo de 2,2€/acc., estando el mercado actualmente pagando un sobreprecio del 8,21% (2,43€/acc. vs 2,2€/acc.)

Podríamos decir que la crisis actual, el pesimismo reinante, la falta de creencia en el valor de los activos de MAP y la consistencia del crecimiento de sus resultados, hace que el mercado esté valorando con su cotización las acciones de MAP con un descuento del 37,57% sobre su valor histórico medio ’99-‘10 (2,43€/acc. vs 3,9€/acc.).

El mercado, hoy, sólo es capaz de ver valoraciones para este sector por sus multiplicadores de los últimos tres años, con lo que a los precios de cotización actuales no tendría potencial de crecimiento en el corto plazo.

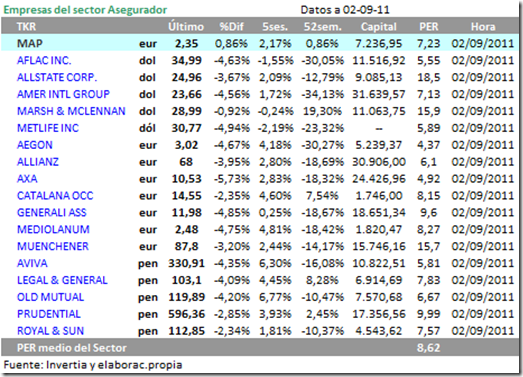

El PER medio del sector asegurador no alcanza actualmente los dos dígitos de valor, siendo de 8,62x :

¿Es el momento de entrar y esperar 2-3 años a que alcance su precio objetivo de 3,9€/acc.?

¿Podemos entrar sin temor a precios inferiores a 2,2€/acc. para el largo plazo?

Francisco Fernández Reguero

[1] La tasa de crecimiento implícita la calculamos despejando desde PER=8,5+(2*tasa crecimiento*100). Esta fórmula la utilizaba Benjamin Graham para las empresas en crecimiento. Por tanto, el valor de una acción de este tipo de empresas VALOR=PER * BPA

[2] Se asume que la tasa de crecimiento implícita es la tasa de crecimiento a perpetuidad “g”

No hay comentarios:

Publicar un comentario