Puede visitar el informe completo sobre Grupo DIA en:

---------------------------------------------------------------

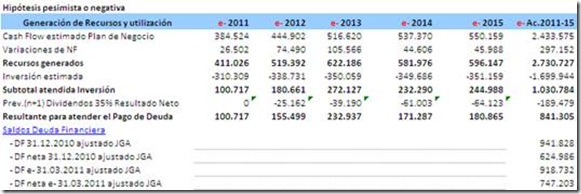

B/ Hipótesis pesimista o negativa de valoración por DFC

La valoración expresada en el apartado anterior toma de base las previsiones de desarrollo de negocio que el Grupo DIA pretende alcanzar en los próximos 3 años desde su salida al Parqué (años 2.011 a 2.013), son la expresión del plan de negocio que compromete a sus directivos frente a sus propietarios.

La dirección de DIA, además, expresa que algunos de los resultados e hipótesis de cálculo utilizadas para construir su plan de negocio podrían no cumplirse, tanto por exceso como por defecto.

Este es el motivo por el que analizaremos el valor del Grupo DIA por descuento de flujos de caja ante un escenario negativo. Este escenario podría venir motivado por no alcanzar las ventas previstas en el plan de negocio, o por producirse subidas en los tipos de interés estimados en el plan base, o por una apreciación del euro frente a las monedas locales, o por no alcanzar las sinergias de suministros previstas,...esto afectaría al beneficio neto proyectado en nuestro modelo base.

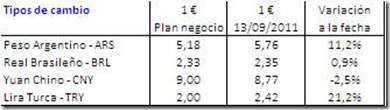

En la tabla adjunta se expresan los tipos de cambio que DIA tuvo en cuenta cuando montó su plan de negocio base y la cotización al 13 de septiembre de 2.011.

Estos tipos de cambio expresan, al traspasarlos a la Cuenta de Pérdidas y Ganancias Consolidada en euros, una disminución del 21,2% de los resultados obtenidos en liras respecto del tipo de cambio base estimado en el plan de negocio, del 11,2% en pesos,... un aumento del 2,5% en yuanes,...

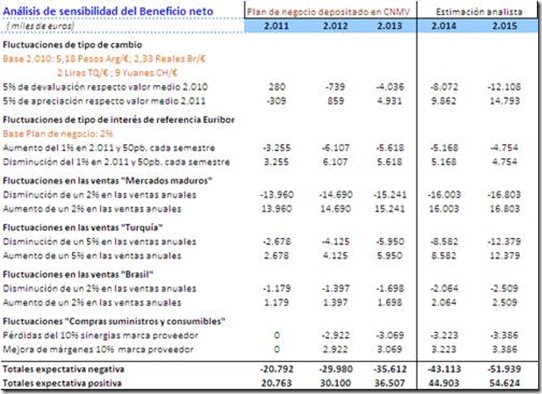

Una devaluación de las monedas locales del 5% anual respecto del valor medio estimado en el modelo – media de 2.010 – representaría en 2.013 una disminución del beneficio neto 4.036mil €. Si se tratase de una apreciación del 5%, representaría un mayor beneficio de esos mismos 4.o36mil€.

Si lo que varía es el Euribor aplicado al préstamo sindicado, por ej. una subida del 1% y un 0,5% adicional cada semestre de vigencia hasta la cancelación, llegaría a representar en 2.013 unos 5.618mil € de menor beneficio. De igual modo, si fuese bajada una bajada del interés de referencia, representaría un mayor beneficio de igual cantidad.

En el cuadro adjunto se expresan estos impactos, además de los que ocurrirían si las ventas no se alcanzasen o los costes estimados de los suministros aumentasen:

Implementados año a año todos los impactos expresados, nos producen unas bandas de sensibilidad por año de expectativas negativas o positivas que van desde los 20,7M€ en 2.011 a los 54,6M€ en 2.015.

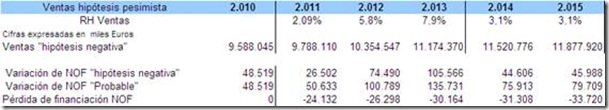

El detalle del impacto en ventas (aprox. -1,9% cada año) y en financiación operativa cedida por acreedores se expresa en:

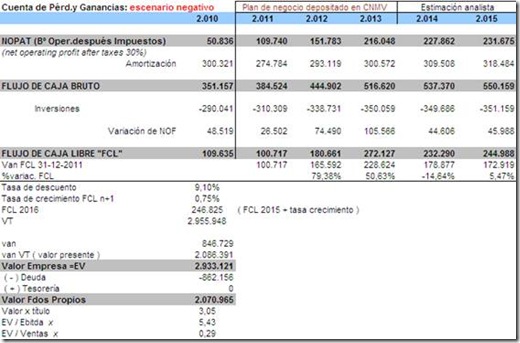

Si introducimos este escenario negativo en nuestro modelo de valoración de descuento de flujos de caja, y bajo las mismas hipótesis del anterior en cuanto a tasas de descuento y crecimiento, de inversión,... obtendríamos un valor de 3,05€/acc. frente a los 4,52€ de la versión optimista ( o probable según la dirección de DIA). Este valor objetivo de 3,05€/acc. se encuentra fuera de la matriz de sensibilidad expresada para la hipótesis probable u optimista, donde el mínimo lo teníamos en 3,67€/acc. para wacc de 10% y g de 0%.

La valoración obtenida bajo esta hipótesis en términos de EV/Ebitda de 5,43x, respecto a los precios actuales de mercado promedios de 6,22x, nos indica que las acciones de DIA tienen un valor objetivo menor que los competidores que componen la media de mercado, pese a estar estos en un momento depresivo del mismo.

De producirse esta hipótesis negativa tendría, además, incidencia en la financiación de DIA, tanto en su capacidad de devolución de deuda como en la de remuneración a sus socios. Un menor beneficio incide directamente en su capacidad de remuneración a la propiedad – sus accionistas – y en su capacidad de devolución de deuda, pero también una pérdida de ventas implica una pérdida de financiación cedida por sus acreedores (el agregado 2.011-2.015 de NOF “hipótesis pesimista” es de 297,15M€ vs el “probable” de 442,77M€).

El agregado de flujo de caja libre –FCL- de 2.011 a 2.015 estimado en esta versión pesimista es de 1.030,7M€ (frente a la versión probable u optimista de 1.357,8M€) expresando los excedentes de caja disponibles para remunerar a los recursos de capital (propios y ajenos).

En cualquier caso, la devolución de la deuda neta en esta hipótesis negativa no se ve comprometida, dotando aún a DIA de un colchón de seguridad del 11%, frente a la versión probable u optimista del 26% vista anteriormente.[1]

Los valores extremos de la matriz de sensibilidad para esta “hipótesis pesimista” se encuentran:

· El máximo en 4,51€/acc., para “g” del 2% y wacc del 8%.

· El mínimo en 2,42€/acc., para “g” del 0% y wacc del 10%.

El valor promedio de la acción según nuestra matriz de sensibilidad es de 3,24€.

Etiquetas de Technorati: Valoración Grupo DIA

[1] Ver apartado D/ dedicado al análisis del pasivo.

No hay comentarios:

Publicar un comentario