Voy a realizar un análisis didáctico de DIA como inversión a largo plazo. Me basaré en los preceptos de dos de los padres de la inversión de valor, Benjamin Graham y Warren Buffett. Espero os haga reflexionar.

Sus estilos de selección de inversiones parten del análisis de los estados financieros de las compañías y del cálculo de su valor intrínseco. Diríamos que Graham se guía por el valor intrínseco estático y Buffet por el valor intrínseco dinámico.

- Graham aspira a invertir en cualquier empresa que le ofrezca seguridad financiera, un margen de seguridad mínimo del 25% y beneficios estables, con el objetivo de deshacer posiciones en los próximos 2-3 años.

- Buffett va más allá y no invierte en cualquier empresa, sino en aquellas que considera excelentes: las que tienen ventajas competitivas (tengan moat), beneficios sólidos y crecientes, y que reinviertan continuamente sus beneficios en proyectos rentables. Buffett piensa que nunca es momento para vender una de estas empresas excelentes.

DIA en el mercado de valores y en los mercados donde opera

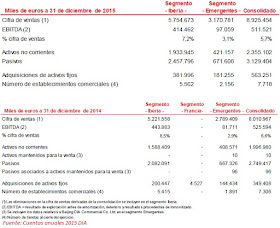

Muchos inversores se preguntan si DIA es una compañía de fiar para invertir a largo plazo. Las posiciones bajistas declaradas en CNMV sobre el valor al 18-03-2016 ascienden al 11,46%, lo que denota que hay un grupo de inversores cualificados que piensan que los resultados futuros serán inferiores a las expectativas mayoritariamente aceptadas. No podemos decir que no haya motivos para ello, a tenor de la evolución de sus negocios, de los mercados donde opera y segmentos en éstos:

Mercados emergentes: Representan el 35,53% de la cifra de negocio, mientras su ebitda pesa sólo el 15,55% (margen ebitda 3,06%)

- Argentina, donde a pesar de crecer la facturación en 2015 un 39,8% y alcanzar los 1.532,3 millones de euros, el beneficio procedente de operaciones continuadas disminuyó el 84,56% y quedó en 1,19 millones de euros.

- Brasil, donde incluso disminuyó la facturación un 5,78% (quedó en 1.435,6 millones de euros) y su beneficio el 30,7% (quedó en 9,24 millones de euros).

- China (Shanghai Dia Retail Co., Ltd.), donde creció la facturación un 19,58% (quedó en 202,85 millones de euros) y las pérdidas aumentaron el 13,99% (pérdidas de 15,99 millones de euros).

Iberia: Representa el 64,47% de la cifra de negocio y el ebitda generado el 84,45% (margen ebitda 7,20%)

- Portugal, pierde un 6,44% de la cifra de negocio (quedó en 678,03 millones de euros) y descienden sus beneficios un 34,21% (obtuvo 11,3 millones de euros en 2015 y a gran distancia de los 30,57 millones obtenidos en el año 2009).

- España, donde crecen las ventas un 12,89% y alcanzan los 5.076,64 millones de euros, siendo la aportación a esta cifra de las tiendas de Grupo El Árbol y Eroski del 16,6%. Hay cierta incertidumbre sobre la capacidad de crecimiento de las tiendas históricas de DIA y de los supermercados adquiridos a Grupo El Árbol y Eroski que ya éstos perdían posicionamiento en el mercado y eran generadores de fuertes pérdidas en sus compañías de origen. DIA tendrá que demostrar su capacidad para hacer rentables bajo el formato de supermercado estos nuevos negocios, cuando su know how es el discount. De la misma forma, habrá que ver si será capaz de revitalizar los cash & carry Max Descuento adquiridos también al Grupo El Árbol.

Inversores cualificados se preguntan si DIA será capaz de mantener a largo plazo el margen ebitda diferencial que exhibe sobre el mercado de +1,5%pp. DIA cerró en 2015 con el 6,83% de margen ebitda (en Iberia con el 7,2% desde el precedente 8,5%, cedió 1,3%pp.), mientras Mercadona obtenía el 5,97%, Casino 5,08% y Carrefour del 5,14% en el mismo ejercicio.

“Si después de todo lo expresado, DIA es capaz de mantener a raya su gasto en capex en 300-320 millones de euros (capex 2015 de 563,3 millones y 2014 de 344,9 millones) y mantener su generación de ebitda próxima al 7% de la cifra de ventas, además de amortizar deuda financiera hasta que ésta se encuentre en rangos del 1,0x ebitda ajustado generado, las expectativas bajistas serían derrotadas y posicionarse ahora en el valor para inversores con cierto perfil de riesgo podría ser una oportunidad de inversión”.

¿Es DIA una inversión para un inversor prudente, pasivo e inteligente?

Siguiendo los preceptos de Benjamin Graham:

“… cuanto más irracional sea el comportamiento del mercado, más oportunidades tendrá el inversor que se comporte de manera profesional. Siga las indicaciones de Graham y se beneficiará de la irracionalidad, en lugar de ser víctima de ella”. [1]

“… Combinando su extraordinaria capacidad intelectual con un profundo sentido común y una amplia experiencia, Graham desarrolló sus principios básicos…:[2]

- Una acción… es una participación en la propiedad de un negocio real, con un valor subyacente que no depende de la cotización de la acción.

- El mercado es un péndulo que oscila constantemente entre un optimismo insostenible (que hace que las acciones sean demasiado caras) y un pesimismo injustificado (que hace que sean baratas). El inversor inteligente es un realista que vende a optimistas y compra a pesimistas.

- El valor futuro de todas las inversiones es una función de su precio actual (más bien debería decir que el rendimiento futuro de todas las inversiones está en función de su precio actual). Cuanto mayor sea el precio que se paga, menor será la rentabilidad que se obtenga.

- … el único riesgo que ningún inversor puede eliminar por completo es el riesgo de equivocarse. Únicamente si se… (dispone de)… “margen de seguridad”, no pagar nunca un precio excesivo… se pueden minimizar las probabilidades de cometer un error.

- El secreto del éxito financiero está dentro de la persona. Si se llega a ser un pensador crítico que no acepta ningún “hecho” del mercado de valores como artículo de fe, y si se invierte con una confianza paciente, se podrá sacar partido de manera sostenida, incluso en los peores períodos bajistas del mercado…”

Graham decía que:

- “… Una operación de inversión es aquella que, después de un análisis exhaustivo, promete seguridad del principal y un adecuado rendimiento. Las operaciones que no satisfacen estos requisitos son especulativas.”

- “… la especulación siempre es fascinante, y puede ser muy divertida siempre y cuando sus resultados sean favorables. Si quiere probar suerte, separe una porción, cuanto más pequeña mejor, de su patrimonio, colóquela en una cuenta separada y destínela a este fin. No añada nunca más dinero a esta cuenta simplemente porque el mercado ha evolucionado al alza y los beneficios son copiosos… No mezcle nunca sus operaciones especulativas y sus operaciones de inversión en la misma cuenta, ni en ninguna parte de su proceso de reflexión…”

Lo primero para Graham es conocer el comportamiento histórico de un negocio. Por ello, realizar un análisis como el que Graham propone para DIA es complicado, ya que no dispongo de información histórica suficiente para analizar su pasado y extrapolar a su comportamiento futuro.

Si acortamos los períodos históricos que proponía Graham obtenemos unos resultados estimados de:

- El valor neto contable estimado de las acciones al cierre de 2.015 es de 0,51€/acc. Si a este valor le descontamos el inmovilizado inmaterial el valor contable de las acciones sería negativo (-0,45€), al ser éste superior a su patrimonio neto.

- El beneficio neto medio por acción de los 3 últimos años fue de 0,44€/acc., siendo el estimado para 2.016 de 0,39€/acc. y 2017 de 0,44€/acc.[3]

- El beneficio medio por acción de 2.011 a 2.013 fue de 0,33€/acc.

- El PER estimado para año 2.016 es 10,71x, con el BPA medio de 2.013-2.015 y la cotización de cierre del 18-03-2016.

- El PER estimado por analistas para 2016 es de 12,2x, superior al obtenido como media de los 3 últimos años, con lo que carecería actualmente del margen de seguridad mínimo del 25% exigido por Graham.

Si entramos de lleno en los consejos de Benjamin Graham, el Grupo DIA cumple 4 de los 9 criterios de selección expresados. Incumple los criterios marcados en fondo rojo de:

- El Precio Valor Contable -PVC- debe ser < 1,5x. Resultado 9,25x.

- El producto de los apartados PER x PVC < 22,5x. Resultado 132,34x.

- La solvencia debe ser mayor de 1 y menor de 2. Resultado 0,51.

- El apalancamiento medido por “Deuda exigible / Fondos Propios” es muy alto para un perfil de inversor prudente e inteligente, aunque la empresa tenga expectativas de futuros beneficios que nos aproximen a ratios “Deuda Financiera / Ebitda” de 1x.

Desconozco si distribuyó dividendos en cada uno de los últimos 25 años, ya que estuvo gran parte de este período en la órbita de Carrefour.

Hay constancia real de que cumple con tener una capitalización superior a 1.500M€. Los otros dos, que doy por buenos aunque no tengo constancia fehaciente, son los de mantener unos beneficios estables los últimos 10 años y un crecimiento del BPA >33% (media histórica frente a la media de los últimos 3 años).

Bajo estos criterios básicos de selección de acciones un inversor inteligente, prudente, pasivo, con una cartera defensiva, no entraría en este valor. Se trata de un valor actualmente muy endeudado, con una mediana rentabilidad por acción y pay-out, con un precio de entrada alto o sin colchón de seguridad, en pleno desarrollo de su negocio con altas exigencias de capital para invertir (expresa que está en posición compradora en España para facilitar la concentración del sector)… No sería un valor para tener en cartera salvo que se su precio entre en situación de ser catalogado como “valor de ocasión” [4] o de “superchollo” y tratándolo siempre como una inversión puramente especulativa.

El Grupo DIA no tiene unas claras ventajas competitivas duraderas para pensar que tiene un muro o socavón - moat que diría Warren Buffett - que le coloque a gran distancia de competidores comparables, ni en costes, ni en precios de venta, ni en servicio o atención al cliente. Tampoco con su producto (las tiendas) se ha apoderado aún de la mente del consumidor, de modo que éste lo considere un producto único e insustituible, todavía no es Mercadona, ni Coca-Cola, ni McDonald’s, ni Disney,…

Con palabras de Warren Buffet las empresas con ventajas competitivas duraderas – que no es el caso de DIA - “son el comprador y el vendedor de bajo coste de un producto o servicio que el público necesita sistemáticamente”, es un killer de precios de coste y de precios de venta. “Aquí se renuncia a los márgenes altos a favor del volumen, y el aumento del volumen compensa con creces la reducción de márgenes”. “A Warren le gusta pensar en estas compañías como propietarias de la mente del consumidor” [5]

¿Podría hacernos cambiar de opinión la presentación de resultados del trimestre de 2.016? No lo creo, más bien será un baño de agua fría.

Valoración de DIA por Bono Capital – La teoría de Warren Buffett

“Busco negocios en los que crea ser capaz de predecir cómo serán dentro de diez o quince años” de Warren Buffett .

“...las compañías con una ventaja competitiva duradera muestran una fuerza y una predictibilidad tan grandes en el crecimiento de sus beneficios que este crecimiento convierte sus acciones en una especie de bonos de capital, con unos cupones – o pago de intereses – cada vez mayores. Los bonos son las acciones o el capital de la compañía, y los cupones/pago de intereses son los beneficios antes de impuestos (no los dividendos que reparte la compañía, sino los beneficios reales del negocio antes de pagar impuestos)".

“... la ventaja competitiva duradera crea un rendimiento subyacente muy elevado gracias al crecimiento continuo de las ganancias. Este aumento conlleva un eventual aumento en el precio de las acciones cuando el mercado reconoce el aumento del valor subyacente de la compañía.” [6]

Cuando una empresa tiene una ventaja competitiva duradera, el mercado bursátil al final le reconoce su valor, y éste se encuentra siempre relacionado con el rendimiento a largo plazo de los bonos corporativos (los tipos de interés a largo plazo son los que determinan la realidad económica del valor de las inversiones)

Una vez establecidas las bases teóricas del modelo pasemos a desarrollar el supuesto de inversión:

- El tipo de interés que hemos utilizado de largo plazo es del 7,14%, correspondiente al rendimiento desde su fundación el 2/2/2006 de los bonos corporativos incluidos en “Vanguard Lg-Tm Bd;Inst”.

- La tasa de crecimiento medio del beneficio antes de impuestos para el período de 2.008 y estimación hasta 2.018 queda fijada en el 12,74%, teniendo en cuenta las estimaciones medias de analistas de Thomson Reuters publicadas por zonebourse.com

Si realizáramos una inversión al precio de cierre del día 18-03-2016 de 4,719 €/ acc., a un PER de 12,2x, y teniendo en cuenta que el beneficio antes de impuestos estimado para 2.016 es de 312 millones de €, podríamos obtener un rendimiento en este año por nuestro Bono Capital del 10,6%.

Actualmente, el mercado no reconoce el verdadero valor de nuestra inversión, pero está claro que cuando la reconozca ésta guardará relación con la rentabilidad a largo plazo del bono. De ahí deducimos que el Valor del Bono de Capital en 2.016 es de 4.369,7 millones de euros; es decir, estamos comprando con un descuento del 32,79% sobre su valor intrínseco (margen de seguridad). [7]

Confiamos en que DIA será capaz de mantener sus tasas medias de crecimiento de BAI históricas, con lo que se estima que en 2.018 el Valor del Bono Capital podría alcanzar los 5.554,29 millones. Esto nos ofrecería, como inversores de largo plazo, rendimientos anuales del 37,52% y habría multiplicado por 1,89x el valor de nuestra inversión (valor del bono de capital estimado para 2.018).

El valor actual del Cupón del Bono de Capital de 2.018, incluidas sus tasas de crecimiento, nos indica un importe de 345,48 millones € que si el mercado de valores en 2.018 sigue con la misma atonía que el actual (PER 12,2x desde nuestro precio de entrada) nos aproxima un valor intrínseco mínimo para 2.016 de 4.214,87 millones €, unos 6,77 euros/acc. (la cotización actual es un 43,46% inferior).

¿Cuál sería el momento de vender nuestro Bono de Capital?

- Por principio, nunca.

- Cuando la empresa pierda su ventaja competitiva, ya que mientras ésta perdure mayores serán las ganancias.

- Cuando necesitemos dinero para realizar otra inversión aún mejor y a un precio mejor.

- Cuando en un mercado eufórico, alcista, los precios suban hasta niveles superiores a PER 40x . Pero no nos equivoquemos y volvamos a entrar en otra compañía en esos momentos, sino que aguardemos invertidos en Bonos o Letras del tesoro a que de nuevo los mercados tornen bajistas.

Cuando vendemos una de estas grandes inversiones, lo que hacemos es invitar a Hacienda al festín, a participar de nuestros beneficios, así que si la invitamos en varias ocasiones en la vida de una inversión no conseguiremos hacernos inmensamente ricos.

Nota:

Pienso que el Grupo DIA no sería para Warren Buffett una empresa objetivo de inversión, pues no dispone de ventajas competitivas duraderas, ni tampoco es una empresa excelente que tenga conquistada la mente del consumidor y la haga única. Tampoco lo sería para Benjamin Graham, pues no cumple con los criterios financieros para considerarla una inversión prudente y de bajo riesgo, ni tampoco ofrece un margen de seguridad mínimo del 25%.

-----------------------------------------------------------

[1] Warren E. Buffett en el Prefacio de la 4ª edición de “El inversor inteligente” de Benjamin Graham

[2] Nota sobre B. Graham por Jason Zweig en la 4ª edición de “El inversor inteligente” de B. Graham

[3] Fuente: Zonebourse.com http://www.zonebourse.com/DISTRIBUIDORA-INTER-DE-AL-8322842/fondamentaux/

[4] Valor ocasión: 1º Cuando la cotización en el mercado es < 50% de su valor real; 2º Cuando el PER histº es un 50% > que su PER actual; 3º Cuando las acciones cotizan a un precio < al capital circulante neto (después de deducir todas las obligaciones previas)… el activo fijo sería gratis.

[5] Extraído del libro: “Warren Buffett y la interpretación de estados financieros” de Mary Buffett y David Clark ISBN:978-84-9875-026-3

[6] Extraído del libro: “Warren Buffett y la interpretación de estados financieros” de Mary Buffett y David Clark ISBN:978-84-9875-026-3

[7] La tasa implícita de crecimiento del PER del mercado actual es sólo del 1,85%. El PER del valor del bono de capital para 2016 es de 14,61x , lo que nos indica una tasa implícita del 3,06%

No hay comentarios:

Publicar un comentario

Sé respetuoso con las opiniones que viertas y por favor siempre en referencia al artículo que se publica. Muchas gracias.