Voy a iniciar una serie de artículos que van encaminados a actualizar la información que expresé en "MERCADONA: Análisis de una Propuesta de Inversión" y que se publicó en octubre de 2010. Posiblemente, a algunos lectores del blog no le interesarán los artículos sobre Distribución Alimentaria. Lo siento. Iré intercalando otros artículos dedicados a la situación económica de nuestro país y su Administración.

PUNTOS DE VENTA ACTUALES

PUNTOS DE VENTA ACTUALES

Mercadona, a mayo de 2012, tenía abiertos en España 1.369 supermercados según la base de datos de Alimarket, con una superficie total de sala de ventas de 1.789.225 m2, que representaban una cuota nacional de superficie de sala de ventas de PGC del 14,8% y del 6,9% del censo de tiendas de la Distribución Alimentaria organizada en España. (1)

Las cuotas máximas de penetración por superficie de sala de ventas se alcanzaban en Castellón con el 28,1%, Valencia con el 26,8%, Ciudad Real con el 26%, Almería con el 24,7%, Málaga y Albacete con el 24,6%,... Las menores cuotas de mercado correspondían a las provincias de Cantabria con el 3,4%, Pontevedra con el 5,3%, Palencia con el 6,1% y La Coruña con el 6,7%. Mercadona no se encuentra aún presente en las provincias de Ceuta, Melilla, Navarra, Guipúzcoa, Vizcaya y Álava.

A partir de una cuota de superficie de un 20%-25% Mercadona empieza a tener problemas de canibalización, al compartir sus clientes en las tiendas más próximas, disminuyendo por tanto su “venta x m2” de superficie (su productividad).

Para otros Operadores del Sector de la Distribución Alimentaria, estas cuotas de superficie tan altas no llegan a representar cuotas límites en su expansión, al tener menores “ventas x m2” de superficie de sala de ventas que Mercadona. La verdadera cuota de participación en el mercado es la cuota de participación sobre ventas. Con los datos de ventas de 2011, y tomando como superficie media del ejercicio las correspondientes al mes de septiembre 2011, se obtuvieron estos datos de “ventas x m2” de algunos Operadores relevantes:

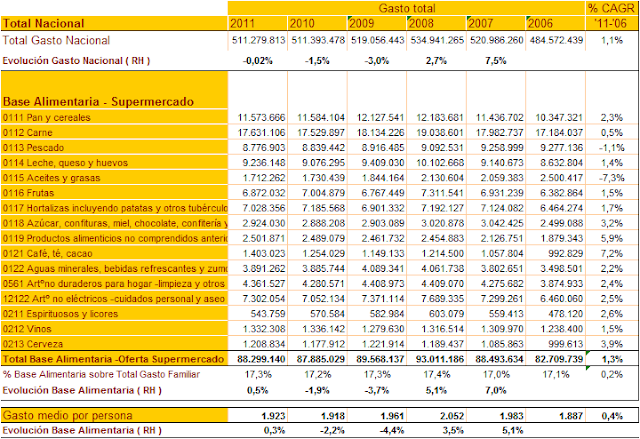

El Gasto Anual que los hogares españoles destinaron en 2011 a comprar artículos que son propios de venta en los Supermercados fue de 88.299 millones de euros (el 17,3% del Gasto Total Nacional de Hogares) (2). Si descontamos el IVA implícito medio que en 2011 se repercutía en cada familia de estos artículos, obtendríamos una venta neta potencial de 81.425 millones de euros (IVA medio del 8,4%). La cuota de participación sobre ventas de Mercadona sería por tanto del 20,2%, muy superior al 14,8% de cuota de superficie, y más alta aún respecto a la cuota según su número de tiendas que era del 6,9% (la venta media por establecimiento era de 12,6 millones de euros).

Evolución de la superficie media de tienda.

Mercadona es el líder nacional en Súpers > 1.000 m2, con una cuota de superficie en el formato del 37,64%. Este tipo de supermercados es el más valorado por los clientes.

La superficie media de sala de ventas de una tienda Mercadona es de 1.307 m2, aunque la superficie media de 2010 y 2011 fue de 1.340 m2. Las aperturas realizadas hasta mayo de 2012 promedian los 1.539 m2, constituyéndose esta superficie como su estándar de futuro.

La superficie media de sala de ventas fue evolucionando en el tiempo, en función de las necesidades de las nuevas tipologías de tienda que se iban perfilando. Las Aperturas realizadas en 2.009 se realizan con una superficie menor que la de años precedentes, bajando la superficie media un 22%. Quizá se pensó que la crisis demandaría menores surtidos, pero se cambió a tiempo de estrategia. Había que potenciar una mayor cesta de la compra y se ampliaron los surtidos, aunque fuesen de referencias de marca propia.

En las imágenes adjuntas quedan expresadas las tiendas activas, el año de apertura y las superficies:

OBJETIVOS PROBABLES DE EXPANSIÓN

Si Mercadona tuviese fijado un objetivo de cuota de superficie nacional del 25%, ésta podría representar en cuota sobre ventas el 34,12%. Esta cuota de superficie se alcanzaría con la apertura de 771 nuevas tiendas con una superficie media de 1.600 m2. En este caso, las ventas anuales se aproximarían a los 26.181 millones de euros a precios actuales. Al ritmo anual actual de aperturas, Mercadona alcanzaría este objetivo en unos 10-12 años. ¿Soportará el mercado este nivel de penetración de Mercadona? ¿Algún Operador plantará cara a este nivel de penetración?

Mercadona, como muchas otras empresas de distribución, realiza una expansión en forma de mancha de aceite, pero siempre contando, previamente, con una plataforma de suministro en su radio de influencia que atienda los establecimientos. La empresa prevé invertir en los próximos años más de 400 millones de euros en logística, estando dedicados los mayores importes a los nuevos bloques logísticos de Abrera (que atenderá a 250 supermercados) y Guadix.

Veamos cuáles podrían ser sus objetivos de aperturas por provincias para alcanzar ese 25% de cuota, a tenor de los m2 de superficie de PGC actuales en cada una de ellas:

Las provincias de Madrid y Barcelona serían probablemente los principales destinos de sus aperturas. En Madrid ya disponen de una plataforma inteligente y en Abrera se construirá otra bajo los mismos parámetros. En Cataluña, actualmente Mercadona dispone de 164 establecimientos, y si pretendiese alcanzar el 25% de cuota en la Comunidad Autónoma tendría que abrir, además, otros 145 establecimientos.

Lo lógico es que Mercadona vaya aumentando su cuota en las zonas donde ya dispone de una plataforma activa. La apertura de la Plataforma de León acelerará la expansión en las Comunidades Autónomas de Castilla y León, Galicia, Cantabria y Asturias.

Los Operadores líderes de estas zonas, que aún no sintieron la verdadera asfixia a los que les somete el formato de tienda de Mercadona, deberían ir trabajando en reforzar su identidad, sin perder nunca de vista al cliente, y en rebajar sus costes de funcionamiento, ya que éstos son los que crean verdaderos muros defensivos frente a los ataques de la competencia. (3)

El País Vasco y Navarra, a tenor de la situación de los bloques logísticos, no serían objetivos inmediatos de su plan de expansión (al menos masivamente), aunque con el Gobierno Navarro ya tiene desde diciembre de 2011 un protocolo firmado para la apertura de 20 tiendas durante los próximos cinco años.

Expansión internacional

Mucho se habla sobre ello, y es un tema recurrente desde 2008, cada vez que Juan Roig congrega a los medios de comunicación para presentar sus resultados anuales.

En cuadro adjunto se recogen las variables más relevantes de los posibles mercados objetivo.

La mayoría de los datos, salvo los de la Marca de Distribuidor (MDD) que proceden de Symphony IRI, son de IGD (The Institute of Grocery Distribution), y corresponden a informes sobre la situación del sector en cada país publicados en distintas fechas, con lo que la información tiene un valor relativo, pero adecuado para situarnos.

Algunas de las cifras que expresaban previsiones (las e-) que, una vez ya finalizado el año 2.011, quedaron obsoletas y resultaron aún peor de lo estimado.

También hay que expresar sobre los datos de IGD qué entiende ésta por "Grocery Retail Market":

Hechas estas salvedades, pasemos a ver Italia que parece ser el país con mayores posibilidades de ser abordado, según la rumorología.

Italia tiene una población de 61,02 millones de habitantes con ligeras perspectivas de decrecimiento a 2.025 (%CAGR -0'11%). Su mercado potencial "Grocery Retail" estimado para 2.011 es de 132.600 millones de euros, con consumo promedio por habitante de 2.188 euros y que viene creciendo ligerante desde 2.007 (%CAGR 07-12 +0,23%).

Los 8 primeros Operadores del ranking concentraban en 2.010 una cuota de mercado del 39,9%. El Operador líder del mercado es Coop Italia con una cuota de mercado del 10%, representado por 1.471 centros, y ventas de 12.969 millones de euros.

En Italia, la participación de la Marca de Distribuidor en valor es sólo del 16,1% (%crecimiento año anterior del 0,7%) y en unidades del 20,3%. La MDD es un 27% más económica que la MDP.

Dejamos para análisis más profundos la tipología de clientes, los hábitos de consumo, el comercio de proximidad, los mercados de abastos, etc... de Italia que tienen bastante relevancia en una investigación de mercado y que Mercadona, si ha decido entrar, tendrá bien estudiados.

Posiblemente, la expansión natural de Mercadona sea Portugal antes que Italia, ya que forma parte de la Península Ibérica. Portugal podría ser atendida en algunas zonas desde las plataformas próximas de España, no siendo necesaria crear una gran red logística.

Lo normal es que Mercadona no acometa una inversión en el exterior, adquiriendo un operador local, si no encuentra el perfil de empresa adecuada a su filosofía de negocio y al precio adecuado. Ya ha demostrado Juan Roig ser un fiel seguidor de Warren Buffet, y es que éste decía que tienes que marcarte distintas empresas objetivo de inversión, en negocios que conoces perfectamente, calcular su valor intrínseco y esperar pacientemente a que el precio alcance el momento perfecto, el del golpe perfecto (en béisbol)...mientras, el dinero donde mejor está es en la caja de la empresa.

---------------------------

(1) Las cuotas están calculadas teniendo en cuenta la superf. PGC de AUTOSERVICIOS+SUPER + HIPER

(2) Fuente: INE “Encuesta de Presupuestos Familiares” de 2011 publicada en oct’2012 y elaboración propia en la selección de familias de productos tipo de venta en Supermercados 900-1.500 m2. Se excluyen los artículos, especialmente de no-alimentación que no son propios de venta en esta tipología de tiendas (bazar ligero, textil, electro,...)

(3) Fuente: Alimarket. Extraído del resumen anual de la Distribución Alimentaria 2011: Líder en Cantabria SEMARK AC GROUP (Lupa), con cuota de superficie del 35,7%; Líder en Asturias ALIMERKA, con cuota de superficie del 31,3%. El GRUPO EL ARBOL con presencia en Castilla y León (cuota 13,4%), Asturias (15,4%) y Cantabria (5%), el grupo asturiano HIJOS DE LUIS RODRÍGUEZ (cuota en Asturias 7,4%) y los grupos gallegos GADISA y FROIZ que tienen presencia en algunas de estas zonas, además de ALIMERKA y SEMARK podrían ser los grandes afectados de esta probable expansión de Mercadona

PD.- Los lectores que deseen recibir una copia del documento completo cuando lo finalice, pueden dejar su dirección de e-mail y motivo en Contacto, o bien suscribirse al blog. De cualquier modo, en el último capítulo incluiré la dirección a mi slideshare donde quedará alojado. Gracias.

---------------------------

(1) Las cuotas están calculadas teniendo en cuenta la superf. PGC de AUTOSERVICIOS+SUPER + HIPER

(2) Fuente: INE “Encuesta de Presupuestos Familiares” de 2011 publicada en oct’2012 y elaboración propia en la selección de familias de productos tipo de venta en Supermercados 900-1.500 m2. Se excluyen los artículos, especialmente de no-alimentación que no son propios de venta en esta tipología de tiendas (bazar ligero, textil, electro,...)

(3) Fuente: Alimarket. Extraído del resumen anual de la Distribución Alimentaria 2011: Líder en Cantabria SEMARK AC GROUP (Lupa), con cuota de superficie del 35,7%; Líder en Asturias ALIMERKA, con cuota de superficie del 31,3%. El GRUPO EL ARBOL con presencia en Castilla y León (cuota 13,4%), Asturias (15,4%) y Cantabria (5%), el grupo asturiano HIJOS DE LUIS RODRÍGUEZ (cuota en Asturias 7,4%) y los grupos gallegos GADISA y FROIZ que tienen presencia en algunas de estas zonas, además de ALIMERKA y SEMARK podrían ser los grandes afectados de esta probable expansión de Mercadona

PD.- Los lectores que deseen recibir una copia del documento completo cuando lo finalice, pueden dejar su dirección de e-mail y motivo en Contacto, o bien suscribirse al blog. De cualquier modo, en el último capítulo incluiré la dirección a mi slideshare donde quedará alojado. Gracias.

No hay comentarios:

Publicar un comentario