Previas

De nuevo aquí...

Como en años anteriores, destaco los resultados de la gestión realizada, sin adentrarme en los valores y cultura empresarial que la han propiciado.

Todo el que trabaje en el sector de la distribución alimentaria, debería tener como obligación la lectura de las Memorias Anuales que publica Mercadona. Desde ahí irá adentrándose en cómo se transformó la empresa, hasta llegar a hacerla la líder del sector. El camino hacia la 'Calidad Total' no es sencillo; está marcado por ensayos, fracasos y éxitos. El equilibrio acertado entre los pilares del negocio se vuelve esencial para el éxito empresarial, considerando a clientes, proveedores, empleados y capital.

Algunos políticos creen que podrían replicar este modelo con menores costos, asegurando que los clientes se beneficiarán. Sin embargo, esto constituye un grave error que terminaríamos financiando todos a través de impuestos. Es un error común entre aquellos que desconocen el funcionamiento real del sector y de los negocios. El mercado es abierto y altamente competitivo; si un político considera viable su desarrollo, debería hacerlo con su propio capital o con el respaldo de quienes lo apoyan creando la empresa, y siendo para ellos todos los beneficios.

El Grupo Mercadona sigue avanzando.

Desarrollo de negocio:

Mercadona continuó en 2022 su plan de desarrollo en España y Portugal.

- En España abrió 53 nuevas tiendas y cerró 49, quedando un parque activo de 1.637 tiendas.

- En Portugal siguió con su ritmo habitual de aperturas, con 10 nuevas tiendas, cerrando el ejercicio con 39.

- Las tiendas eficientes ("Tienda 8") alcanzan en el Grupo las 1.287 (el 76,8% del portfolio). A nivel de impacto en consumo de energía el progreso es notable.

- La sección "Listo para comer" o "Pronto a comer" continúa su progreso en unidades (ya implantada en 972 tiendas del Grupo) y conceptualización (se amplían los espacios para degustar o comer).

- Se abren 2 nuevas Colmenas, las de Alicante y Sevilla.

- Las mejoras logísticas continúan, tanto en las áreas de transporte como en almacenes. Destacar el gran bloque en desarrollo de Almeirim en Portugal (se destinarán 425 millones de euros de inversión, habiendo ya realizados 41,6 millones) y las mejoras en territorio español en Riba-roja y Parc Sagunt y ampliación en Póvoa de Varzim (Porto) . Actualmente, disponen de 16 bloques logísticos, 2 almacenes reguladores y 12 satélites. La tipología de "Almacén siglo XXI", ya está presente en 5 de estos bloques.

- La transformación digital de la empresa continúa, abarcando todas las áreas de negocio: clientes, tiendas, logística, administración,... Mercadona ha internalizado desarrollo para acelerarlo y ha pasado de un departamento de IT de 300 trabajadores a superar los 1.000.

Todo este esfuerzo de desarrollo y mejora se tradujo en inversiones por valor de 752,38 millones de euros en España y 128,93 millones en Portugal.

Mercadona en España en 2023 siguió cerrando las tiendas que no se acomodaban al nuevo modelo, y pese a que abrió otras 15 hasta octubre al cierre del ejercicio su número será inferior al de 2022 (aprox. su portfolio quedará en 1.625-1.630) según Inforetail. Esta cifra está lejos de las 58 aperturas previstas que comunicó la empresa en marzo de 2023. Mercadona no prevé pasar de 1.700 tiendas en España.

Respecto a Portugal, en 2023 se abrirán las 10 tiendas previstas. El esfuerzo inversor será importante, ya que podría alcanzar en el ejercicio los 280 millones de euros incluyendo el bloque logístico Almeirim.

Gestión de proveedores:

La estrategia de proveedor especialista "Totaler" se ve reforzada en 2022 y pasa a ser de "Totaler Radical". Con palabras de Mercadona en su Memoria del ejercicio:

"...radical significa siempre y se persigue ofrecer a “El Jefe” calidad contundente en cada producto y, por tanto, la posibilidad de acertar. Y todo ello en un contexto marcado por el encarecimiento de las materias primas, la energía y faltas de servicio puntuales a las que la compañía no supo anticiparse. Si bien, el esfuerzo realizado ha permitido reducir este impacto frente a la inflación de la alimentación general, que ha cerrado el año en el 15,7 % en España y en el 19,9 % en Portugal, y ejercer de dique de contención frente a la subida de los costes..."

En 2023, Juan Roig pide disculpas a los proveedores por esta estrategia tan dura, ya que ha generado mucha desconfianza. Se impulsa de nuevo la estrategia de confianza mutua, de especialización en la fabricación y de nuevo se utiliza el título de "interproveedor".

La Marca Propia:

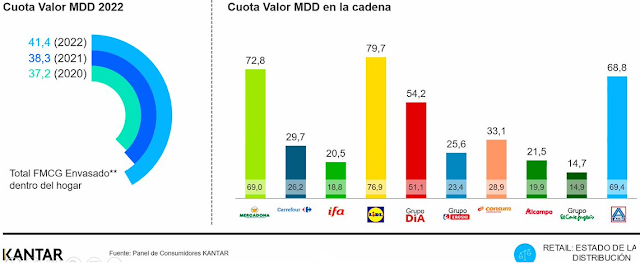

La cuota de participación de sus marcas propias en España continuó creciendo, según datos del Panel de Consumidores de Kantar. Ésta representaba en 2022 el 72,8% de sus ventas, habiendo ascendido ya en 2023 hasta el 74,3%. A nivel de total mercado, en 2022 el peso de la marca propia dentro del hogar fue del 41,4% y al cierre de 2023 del 43,5%.

Los distribuidores regionales españoles en 2022 se mantuvieron fuertes, ya que los clientes valoraron su posicionamiento en frescos. Sin embargo, el crecimiento que se observó del ecommerce durante la pandemia se ralentizó a nivel general; aunque no así para Mercadona con el desarrollo de su nueva web con servicio desde las Colmenas y la Nueva Telecompra.

Resumen económico-financiero del Grupo y valoración:

- Mercadona en España en 2022 alcanzó ventas netas de 27.820 millones de euros (+10,6%) y un beneficio neto de 718,15 millones (+5,56%).

- El margen comercial sobre ventas fue del 25,54%, inferior en 0,63pp al del ejercicio anterior, que denota que no pudo trasladar todo el incremento de costes de aprovisionamiento a los precios de venta.

- La inversión ascendió a 752,38 millones (-156,69 millones respecto a 2021), siendo su flujo de caja libre de 912,85 millones (+359,8 millones).

- La Tesorería alcanzó los 2.957,8 millones de euros (+508 millones respecto a 2021).

- Las ventas intercompany son de muy escasa relevancia; pero las pérdidas de Irmãdona por 50,84 millones sí están agregadas en sus resultados. Si agregamos a estos beneficios el impacto de las pérdidas de Irmãdona en 2021 y 2022, el resultado sería de 2,96% de beneficio neto sobre ventas en 2021 y del 2,76% en 2022 (-0,2pp).

- Irmãdona en Portugal cerró el ejercicio en 2022 con 647,36 millones de euros de ventas netas (+77,47%) y pérdidas por 50,84 millones (año anterior -35,1 millones).

- El margen comercial fue del 18,82%, frente al del año anterior del 17,85%.

- La inversión ascendió a 128,93 millones de euros, frente a la del año anterior de 130,88 millones.

- Su Tesorería era al cierre de ejercicio de 247,13 millones de euros (en 2021 fue de 331,2 millones)

"La nueva valoración del Grupo por suma de partes queda fijada en 18.465 millones de euros, bajo las hipótesis de explotación que se exponen. Su valor intrínseco aumenta en 4.348 millones respecto al realizado en el año anterior, siendo el impulso en ventas de 2022 y 2023 decisivo para éste. Mercadona se encuentra preparada, tanto en España como líder consolidado como en Portugal con su plan de expansión, para los retos que debe afrontar en los próximos años: menor capacidad de gasto de sus clientes y tasas de inflación superiores a las anteriores a 2020".

------------------------------

Información económico-financiera destacada del cierre de ejercicio:

Balance de Mercadona S.A. (España):

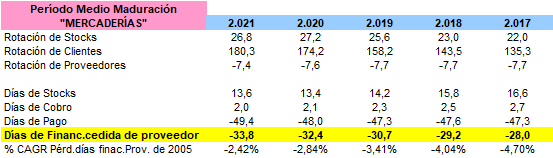

> El Fondo de Maniobra sigue siendo negativo -432,38 millones de euros (-772,81 millones en el año anterior). Muchas grandes empresas del sector de la distribución minorista alimentaria tienen fondo de maniobra negativo; ya que tienen menos días de stock que su plazo de pago y cobran al contado (circulante operativo o comercial); pero, si además, añadimos una acumulación de tesorería por beneficios retenidos y operar sin deuda financiera de corto plazo como Mercadona nos lleva al resultado comentado.

Los días medios obtenidos de la financiación de su circuito operativo ascendían a 43,42 días de venta. Del plazo de pago a proveedores obtuvo 48,3 días (-1,5 días vs 2021). Sigue estando por debajo de los plazos medios de pago del sector en España, estando los grandes grupos distribuidores en: Carrefour 68 días, Walmart 44,5 días, Tesco 14,5 días, Costco 30,2 días. La Comisión Europea está promoviendo un Reglamento que sustituirá la Directiva Europea sobre Morosidad, con intención de llevar los plazos de pago máximos a 30 días, lo que supondría un mazazo al sector y su entrada en una grave crisis:

Los días medios de cobertura de stocks fueron de 13,8 días (+0,2 días frente a 2021). Mercadona obtuvo en 2022 de su movimiento de mercaderías 32,6 días de financiación gratuita (aprox. 2.487 millones, cuando su saldo de Caja era de 2.957,8 millones). No conozco ningún distribuidor del sector que gire a esa velocidad sus stocks (en el último ejercicio cerrado Walmart reportó 44,5 días, Tesco 14,5 días, Costco 30,2 días y Carrefour 37,2 días).

> La Tesorería aumentó sobre el ejercicio anterior en 508 millones de euros, situándose al cierre de ejercicio en 2.957,8 millones. Se estima que al cierre de ejercicio de 2023 ésta alcanzará los 3.345 millones. ¿Qué rentabilidad obtiene Mercadona de ese excedente de Tesorería?

> Mercadona no tiene Deuda Financiera y su Patrimonio Neto asciende ya a 7.528,8 millones de euros. Es la acumulación de beneficios no distribuidos, convertidos en reservas año tras año, la que viene produciendo esta situación y lastra sus ratios de rentabilidad.

> La distribución de dividendos viene creciendo poco a poco. En 2016 era del 19% del resultado del ejercicio y estos últimos años supera ligeramente el 22%.

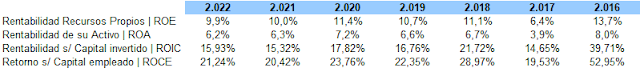

> Rentabilidad.

La rentabilidad sobre los recursos propios -ROE- alcanzó el 9,91% (-0,06pp vs 2021); aunque aún lejos de tus tasas históricas más recientes del 13-14%. Si excluimos el impacto de Irmãdona en sus resultados finales, el ROE de 2022 sería del 10,2%. La rentabilidad sobre su activo total -ROA- fue 6,3% (-0,9pp vs 2021).

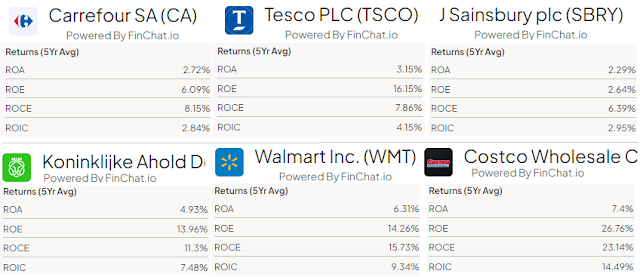

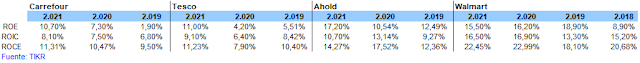

Se dice que las empresas con ventajas competitivas duraderas mantienen altas tasas de rentabilidad sobre capital empleado -ROCE- o sobre capital invertido -ROIC-, depende que se vea desde el lado de la dirección del negocio o desde la óptica del inversor. Pues Mercadona sigue exhibiendo cierta fortaleza frente a empresas líderes del sector:

Tanto el ROCE como el ROIC de Mercadona son superiores al líder de la distribución Walmart y a mucha distancia de los referentes europeos como Tesco, Ahold, Sainsbury o Carrefour. Costco es una de las mejores empresas en gestión de capital y cuidado de sus inversores, siendo catalogada por Charlie Munger como una empresa para tenerla en cartera toda la vida. Cuando uno va a invertir es recomendable elegir empresas con altos ROCE's o ROIC's en comparación con las empresas de su sector, y Mercadona en este caso cumple; además, hay que elegir aquellas que tienen una cultura empresarial capaz de traspasar la vida de su fundador.

Mercadona tiene un ROIC > WACC, propio de empresas generadoras de valor para sus accionistas. Mercadona mantiene este estado históricamente, propio de empresas con algún MOAT que las diferencia y hace líderes en su segmento. Pat Dorsey dice que las empresas pueden exhibir 4 ventajas competitivas: Activos intangibles, costes de cambio, efecto red y ventajas de costes. Tengo claro que cumple al menos 3 de éstas y son las que producen su foso defensivo frente a sus competidores (recomiendo la lectura del post de "Academia de Inversión" de Paco Lodeiro que resume espléndidamente estas ventajas competitivas).

Mercadona S.A., desde el 2021, lleva invertidos en "Irmãdona Supermercados Unipessoal LDA" 955,2 millones de euros y acumula un deterioro (pérdidas) de 308,63 millones. Estos estados financieros no se consolidan en Mercadona S.A., sino que se incluyen como una empresa participada al ser parte integrante de un Grupo superior de consolidación. Mercadona apuesta con fuerza por el mercado portugués, teniendo 39 tiendas abiertas a cierre de ejercicio 2022, que facturaron 647,36 millones de euros y generaron pérdidas por 50,84 millones. Había 3.534 trabajadores en activo al cierre del ejercicio de 2022.

Cuenta de Pérdidas y Ganancias de Mercadona S.A. (España):

> Las Ventas en España crecieron un 10,6% respecto a 2021 (+8,35pp de crecimiento que el año anterior), alcanzando los 27.820 millones de euros. Por supuesto, la inflación de precios de venta tuvo mucho que ver; ya que los precios recogidos en el índice de "Alimentación y Bebidas no alcohólicas" subió un 15,7%. Se desconoce el impacto real en el mix de precios de venta de Mercadona.

- Mercadona expresa en su Memoria anual que los "kilitros" vendidos fueron de 12.968 millones, frente a los 12.827 millones en el ejercicio anterior (crece 1,1% vs 2021, cuando en 2021 creció un 2,27% vs 2020).

- Las ventas de "Mercadona online" (de las Colmenas) fue de 540 millones brutos (257 millones en el año anterior y en 2020 unos 176 millones). Se desconoce la cifra total de ventas online en 2022, al carecer de reseña de las que se realizan a través de la Nueva Telecompra (actualmente hay 50 tiendas que preparan pedidos en zonas donde no llegan las Colmenas). En 2021 las ventas online totales de Mercadona ascendieron a 510 millones de euros brutos, según expresó Juan Roig en la rueda de prensa de presentación de resultados de 2021.

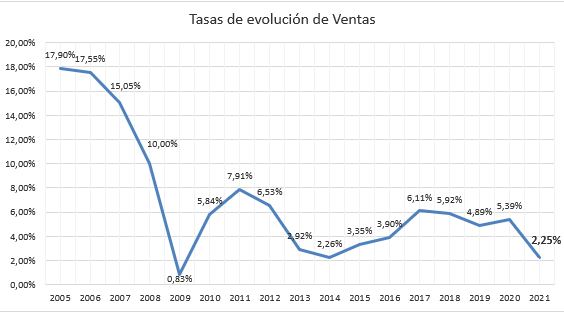

Desde 2004, año en el que facturó 8.144 millones de euros, la empresa ha mantenido una tasa de crecimiento anual compuesta del 7,06% y que se acelera respecto al 6,86% del año anterior. La tasa %CAGR del IPC de Alimentación y Bebidas No Alcohólicas fue para ese mismo período del 2,68% y en 2022 frente a 2021 del 15,7% (la tasa de crecimiento en ventas fue inferior). La estimación de crecimiento que introduje en el modelo de valoración para la cifra de ventas en 2023 fue del 8% y del 4,5% al 3,5% del 2024 hasta el 2028.

La pandemia en 2020 distorsionó las pautas de consumo y dio alas al crecimiento del sector de la distribución alimentaria minorista en ese ejercicio, efecto que empezó su corrección en 2021.

- El informe del Gasto Alimentario dentro y fuera de los hogares expresa que el gasto en 2022 fuera del hogar aumentó un 11,5% (alcanzó los 33.887,11 millones de euros), mientras que en los hogares disminuyó un 0,9% (quedó en 73.893,40 millones de euros). Si vemos la evolución desde 2019, el volumen disminuyó un 5,9% y los precios aumentaron 12,9%.

- El consumo en hogares se distribuyó el 40,7% para la alimentación fresca (42,3% el año anterior) y el 59,3% para el resto de la alimentación. La alimentación fresca en el hogar perdió 1,6pp.

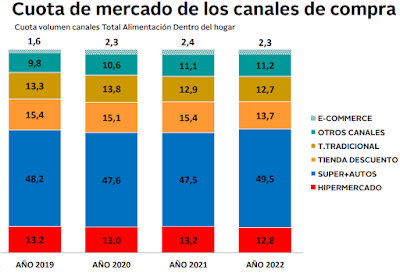

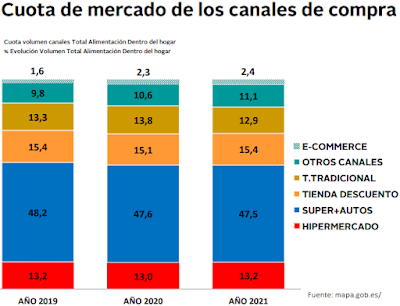

- La distribución por Canales de Venta del Gasto Alimentario en hogares quedó:

Mercadona perdió cuota de mercado en 2020 con la pandemia; pero la ha venido recuperando en los siguientes años. El plan de inversión (mejora de tiendas y ubicaciones, eficiencias y foco en las necesidades de los clientes) llevado a cabo está dando sus frutos. Ahora, se enfrenta a los retos de vuelta a la normalidad:

- La vuelta a la normalidad del consumo de los hogares, el segmento de consumo fuera del hogar se va recuperando.

- La pérdida de poder adquisitivo de sus clientes; aunque esto históricamente les benefició.

- El envejecimiento de su base de clientes y la baja natalidad.

Mercadona lidera el sector en "ventas por m²" (Fuente: Alimarket "Informe 2022 del sector de la distribución alimentaria en España"). La media de los 30 primeros grupos distribuidores fue de 5.747 €/m² (5.266 €/m² en 2021 |+9,1%). Mercadona alcanzó los 10.962 €/m² (10.058 €/m² en 2021 |8,99%), seguida de los supermercados Bonàrea de C.A. Guissona con 8.840 (9.329 en 2021), LIDL 7.851 (6.982,55 en 2021 |+12,4%) y Ahorramas con 7.589 (7.014 en 2021). Esto denota la aceptación de su propuesta de surtido y el porqué el 90% de hogares compran en esta enseña.

La productividad que se mantuvo estable desde 2016 hasta 2021, aumentó en 2022 un 7% a nivel de Grupo Mercadona según expresa en su Memoria Anual, medida como coste total salarial antes de impuestos dividido entre las horas trabajadas (hasta 2021 se medía por "ventas en euros / número de trabajadores").

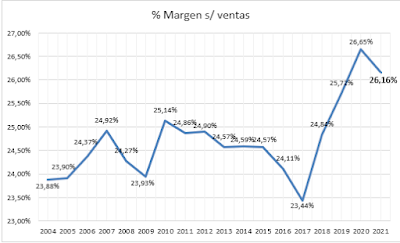

> El Margen alcanzó el 25,54% (26,16% en el ejercicio de 2021); por tanto, no fue capaz de trasladar a los precios de venta los incrementos de costes de producto. Su margen más alto lo obtuvo en 2020 con el 26,65%. Aunque los márgenes de productos ultrafrescos son mayores y su mix de participación aumentó en los últimos años, parece haber cierta reversión a la media de margen comercial del 24,76%. La desviación estándar desde 2004 en el margen es del 0,8%. En el modelo de valoración se incluyeron márgenes para 2023 y siguientes del 25,64%.

> El % de Gasto de Personal descendió ligeramente respecto a 2021 y quedó en el 12,96% de las ventas (-0,27pp). El crecimiento en importe fue del 8,3%, mientras la ventas lo hacían al 10,6%. La mejora viene propiciada por la ausencia de las medidas extraordinarias que se adoptaron en la pandemia y el que el volumen de negocio creció con mayor fuerza (efecto precios). La desviación estándar en los % costes de personal es de sólo un 0,3% para el período 2004-2021, lo que nos da bastante seguridad para proyectar su futuro.

- La plantilla total del Grupo asciende a 99.000 trabajadores (95.500 en España y 3.500 en Portugal).

- La productividad por empleado en Mercadona en España (euros vendidos por persona y por año) alcanza aprox. los 290.000 euros, frente a los 190.000 de media del sector de la distribución de base alimentaria. Hay pocos operadores que alcancen los costes de personal y niveles de productividad de Mercadona, lo que finalmente se traduce en que sus competidores directos tengan que vender a precios de venta más altos para poder mantener en rentabilidad sus negocios.

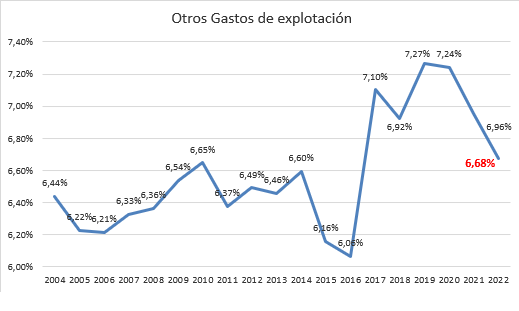

> Los Otros Gastos de Explotación disminuyeron un 0,28% (las ventas +10,6%) y representan el 6,68% de las ventas. Parece haber iniciado una reversión a la media histórica de 6,58%. A futuro, estimo que estos gastos podrían estar entre el 6,5% y 6,8%, una vez reducidos los gastos extraordinarios de seguridad por COVID y los efectos de mejora del plan de reducción de costes en energía y transporte en marcha. La desviación estándar de estos costes es del 0,35%.

Destacan en este epígrafe los Servicios exteriores, que soportan en parte el coste de las 41 reformas realizadas en 2022 (84 en 2021). Su importe aumenta en 105,67 millones de euros respecto al año anterior (+6,26%) y con aumentos en todas las partidas. La partida incluida en la imagen en "Resto" destinada a seguridad y medios de cobro representa el 0,365% de las ventas totales. Los servicios exteriores de 2016 a 2022 crecieron a una tasa compuesta de crecimiento anual del 7,56%, mientras las ventas lo hacían el 5,83%.

> La Amortización se sitúa en términos porcentuales en el 2,59% sobre ventas (el 2,66% en 2021, del 1,58% en 2016). En el modelo de plan de negocio, para el 2023 se estima el 2,49% y prácticamente igual hasta 2028.

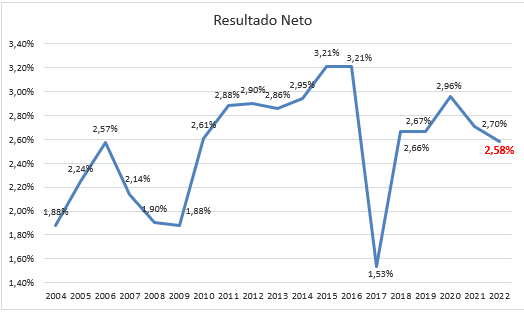

> El Resultado Neto del ejercicio 2022 representa el 2,58% de las ventas (-0,12pp) y alcanzó los 718,15 millones de euros(+5,56% frente al ejercicio de 2021 e inferior al ejercicio de 2020 donde obtuvo 727,26 millones de euros). La empresa contribuyó a las arcas públicas con 209,56 millones de euros y sólo por el impuesto de sociedades.

La evolución de su margen neto desde 2004 da solidez a su gestión; pues permanece alrededor de su media histórica 2,54%, con apenas oscilaciones (desviación estándar 0,47%):

Las cifras comentadas por epígrafe y su consecuencia final, nos muestran la estrategia firme de Mercadona para potenciar su futuro: Inversiones para mejorar su estructura logística, control de costes, mejora continua de su propuesta comercial, digitalización en todas las áreas, desarrollo de Portugal, seguir apostando por el mundo online con Las Colmenas y mantener márgenes reducidos.

¿Con qué Resultado Neto sobre Ventas cerraron en 2022 las principales empresas del sector?

- Las ventas de estos operadores relevantes ascendió a 42.558 millones de euros, frente a 37.679 del ejercicio anterior (+12,95%, superior al 10,6% de Mercadona)

La media de beneficio neto sobre ventas fue del 2,96% (3,45% en 2021) y la mediana del 2,20% (2,45% en 2021), superior al 2,58% de Mercadona. Hay grandes competidores de Mercadona con una rentabilidad superior; pero es que Mercadona cede todo su excedente como se vio en la imagen anterior, donde fue raro el ejercicio en el que sus beneficios superaron el 3% de sus ventas.

Y es que al final Mercadona tiene una gran ventaja competitiva frente al resto de operadores del sector, la "Economía de escala compartida": margen bajo, control de costes, crecer y obtener economías de escala y compartir ahorros con los clientes. Es muy difícil competir con estos operadores y uno de sus máximos representantes sería Costco.

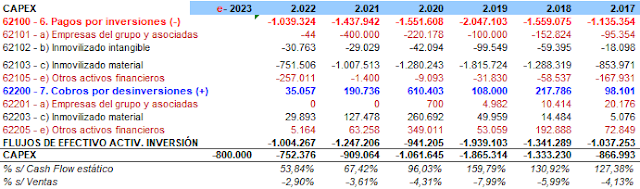

Inversión (Capex)

El sector de la distribución alimentaria se caracteriza por tener un alto volumen de negocio, por ser muy intensivo en gasto de capital y trabajar con márgenes finales bajos. Esto hace que algunos inversores value lo dejen de lado; salvo cuando al frente de la compañía hay un equipo de gestores que tienen claro que generando caja, generan valor para los accionistas (el ejemplo de Charlie Munger y Costco).

Mercadona no es menos en este aspecto y en su asignación de capital: expansión a Portugal, nuevas aperturas, modernización de instalaciones, automatización de procesos y desarrollo de su negocio online.

- Mercadona para financiar su desarrollo vendió entre 2020 y 2021 locales de su propiedad por unos 300 millones de euros, para luego tomarlos en alquiler (lease-back).

- En 2022 ya se aprecia claramente, como de después de un ciclo de fuerte inversión viene otro de menor actividad, pero en el que se recogerán los frutos de la expansión.

Mercadona S.A. destinó en 2022 el 2,90% de sus ventas a inversión, el 53,84% del Cash Flow estático generado. Estas cifras se sitúan en el rango normal de inversión de Mercadona (ver apartado anterior "Desarrollo de negocio").

En las empresas, la inversión se mueve por ciclos. Básicamente, la podemos clasificar según sea su destino: crecimiento, mejorar eficiencia y mantenimiento. Unas las podemos considerar defensivas y otras ofensivas; pero el principal objetivo es la necesidad de mantener y ampliar la capacidad productiva que se traducirá en ventas.

En la imagen siguiente, vemos la evolución % de la inversión y cómo se tradujo en tasas de crecimiento en ventas. En otra columna, tenemos el IPC de "Alimentación y bebidas no alcohólicas", el más próximo a los productos que se comercializan (puede ser que los precios de venta evolucionaran menos en Mercadona por su presión continua sobre costes y márgenes que la media del mercado, que es lo que publica el INE). Si deflactamos las tasas de crecimiento de ventas con el IPC comentado, observamos como Mercadona tuvo un crecimiento de ventas sano hasta 2020, al aumentar más las ventas más que el IPC; pero a partir del 2021 entramos en tasas negativas (-2,8pp en 2021 y 5,1% en 2022). Pero... ¿Qué esfuerzo de inversión sobre ventas tuvo que realizar para apoyar sus ventas? Las tasas de crecimiento de ventas deflactadas de Mercadona fueron superiores al esfuerzo % Capex/Ventas hasta 2013; y a partir de ahí... ¿Estará el modelo llegando a su nivel de incompetencia?... empresa madura...o más bien la competencia empuja y le cuesta crecer en España.

Observamos también que:

- La inversión anual respecto a la amortización se desacelera hasta representar el 104,5%. Las empresas en crecimiento tienen altas tasas, el capex es muy superior a su amortización. Parece que ya Mercadona espera del negocio un comportamiento de empresa madura.

- La inversión -capex- consumió en el período analizado 1,21x el flujo de caja operativo generado y esto no puede ser una constante; si no dónde están los flujos de caja libre que generan valor a los accionistas. En 2022 ya representa 0,52x.

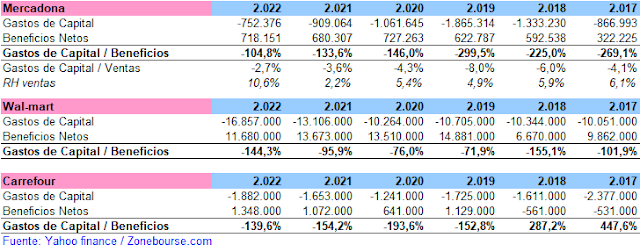

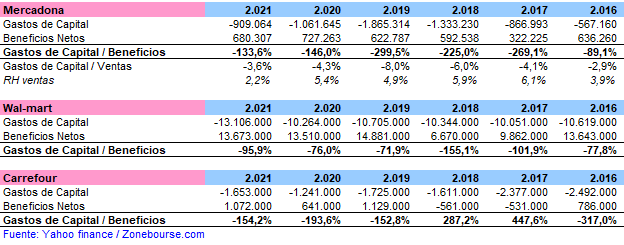

¿Cuánto invierten los grandes del sector?

En la imagen inferior, tenemos el Capex sobre Beneficios que consumieron de 2017 a 2022 Mercadona, Walmart y Carrefour ( muy al estilo en la forma de pensar de grandes inversores como Warren Buffett).

- El mejor comportamiento histórico para los accionistas fue el de Walmart y Warren está ahí históricamente invertido. En Walmart se aprecia el esfuerzo en 2017 y 2018, por su apuesta por el e-commerce y el cliente híbrido, donde tiene una ventaja competitiva importante frente a Amazon con su red de tiendas físicas. En 2022, Walmart inicia otro impulso con la IA.

- Desde 2017 se aprecia el esfuerzo inversor de Mercadona para seguir liderando el sector (6.789 millones de euros de 2017 a 2022). Si Mercadona no apuesta por el cliente híbrido (compra donde quieras, online o en tiendas, recoge donde te apetezca o a domicilio) no dará los resultados esperados, y el camino ya se lo muestra Walmart. "Las Colmenas" y la "Nueva Televenta" ya están haciendo el camino y recogiendo sus frutos...

En última instancia, los inversores tienen que buscar compañías que tengan un bajo consumo de Capex, si quieren obtener unos retornos por encima de la media.

Valoración del Grupo Mercadona por Descuento de Flujos de Caja

Este método de valoración nos expresa el valor de una compañía por lo que es, independientemente de las influencias externas de los mercados. Una compañía vale lo que es capaz de generar de caja excedentaria, independientemente del valor de sus activos. El valor de una empresa se obtiene de la suma del valor actual de sus flujos de caja generados a perpetuidad. Para realizar una valoración de este tipo, necesitamos un plan de negocio a largo plazo, unas cuentas de explotación con unas estructuras definidas, unos niveles de inversión estimados para su desarrollo, unas tasas de descuento adecuadas que tengan en cuenta el coste alternativo implícito a cualquier inversión y su riesgo. A fin de cuentas, una valoración es un ejercicio subjetivo de planeación que utiliza herramientas cuantitativas para el cálculo del valor intrínseco de un negocio. Otros analistas pueden tener opiniones distintas a las expresadas y llegar a una valoración diferente.

Vamos a realizar una valoración de suma de partes, Mercadona e Irmãdona, al no disponer de unos estados contables consolidados para ese perímetro.

-----------------------------

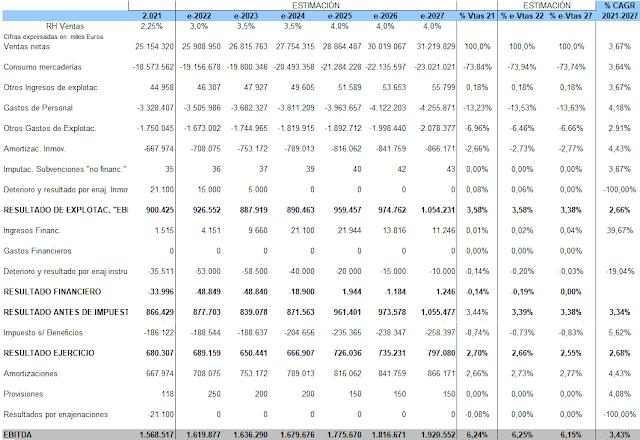

Plan de negocio: Explotación prevista de Mercadona S.A. (España)

La estructura de costes de Mercadona hasta 2016 era perfectamente predecible. A partir del 2017 y siguientes, Mercadona pone en marcha un plan de reformas de todos sus activos y se plantea definitivamente entrar en el mercado portugués. Desde 2018, Mercadona se vuelca en el desarrollo de la venta online: nueva web, plataformas logísticas exclusivas de proximidad ("Colmenas" en el argot de Mercadona) y la "Nueva Televenta" que prepara pedidos en tiendas seleccionadas. En la medida en la que la nueva web se integre en el negocio como un proyecto para satisfacer al "Jefe", constituirá un éxito; pero si se piensa que es un canal más de venta, estará condenado al fracaso. Todas estas expectativas e incertidumbres se recogen en el modelo de negocio que se proyecta para su valoración.

- Gastos de Personal. Los altos datos de inflación en 2022, especialmente en productos de consumo cotidiano, hizo que las ventas de Mercadona subiesen de forma sorpresiva más que el IPC general en el que se basa el aumento de salarios. También aumentó la productividad, el número de unidades vendidas... todo ayudó. En base a ello, y las expectativas del nuevo convenio firmado a cierre de 2023 estimo costes de personal porcentuales bastante estables de 2023 a 2028, entre 13,06% y 12,96%.

- Otros Gastos de Explotación. El peso del transporte, la energía y el mantenimiento y las reparaciones, hace que la compañía siempre esté trabajando en planes de eficiencia y ahorro; por lo que las estimaciones del modelo se basan en que los incrementos de costes puedan ser soportados por los incrementos de facturación. En 2023 y 2024 se estimó un gasto del 6,53% y para años sucesivos hasta el 6,78%.

- Ingresos Financieros. Llama la atención la baja rentabilidad obtenida de la acumulación de tesorería excedentaria en la empresa (saldo medio anual de 2.700 millones de euros)... en principio, parece de máxima prudencia. Mantuve en el modelo la misma ineficiencia histórica.

- Resultado Neto. Se estima un cierre en 2023 de 837,8 millones de euros (2,79% s/ventas |+16,66% s/ 2022 en euros). La inversión acumulada en estos últimos ejercicios y las que despliegue en los seis próximos años (5.400 millones) posibilitará una tasa de crecimiento anualizada (CAGR) del 4,87% hasta 2028, donde alcanzará los 955 millones de euros de beneficio.

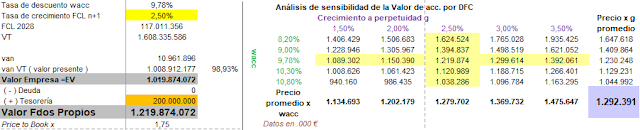

En base a las expectativas de negocio expuestas anteriormente, a los flujos de caja que genera, al plan de inversión estimado a desarrollar, a la tasa de crecimiento a perpetuidad de sus flujos de caja como empresa madura (necesarios para calcular el valor terminal) y a la tasa de descuento aplicada (wacc después de impuestos) obtendríamos la valoración.

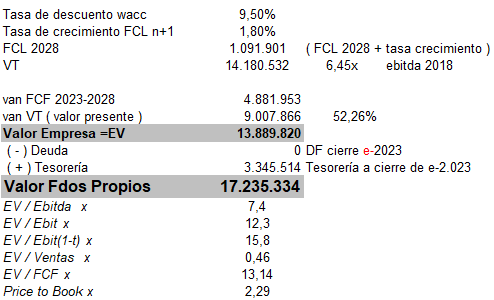

La tasa de descuento - wacc - que utilizaré es del 9,50%; pues me parece razonable para una empresa de esa calidad y que estaría cotizando en el TOP del Ibex-35.

- Desconocemos cuál sería el valor en el mercado de su equity y su escasa deuda financiera al no ser una empresa cotizada.

- De igual modo, conocer la Beta y basar su valoración en datos históricos medios de empresas cotizadas del mercado, empresas europeas que me parecen más mediocres, no lo veo conveniente.

- No me gusta la teoría moderna para realizar estas estimaciones tan relevantes, prefiero el sentido común. Entiendo que haya analistas en desacuerdo.

Nos enfrentamos a la valoración de una empresa sin deuda financiera neta, no cotizada y que por tanto no ofrece información financiera periódicamente; así que la valoración se sustenta en el plan de negocio que se plantea sin más. Pienso que esta tasa de descuento es la adecuada para los riesgos implícitos de su negocio -una empresa de alta calidad y con ventajas competitivas en su sector-, su nivel de endeudamiento y el estado macroeconómico general con tasas de interés e inflación que se espera sean superiores a los de hace 3 años atrás. De cualquier modo, plantearé posteriormente distintos escenarios de sensibilidad a las tasas de descuento y al crecimiento de los flujos de caja que nos enmarcan otros escenarios de valoración.

El Capex estimado para el desarrollo del plan de negocio en España de 2023 a 2028 es de 5.400 millones de euros, entraremos en ratios menores al 50% del Cash Flow estático generado. Este esfuerzo inversor, de menor intensidad que en años anteriores, se enfocará en la modernización tanto del modelo de negocio físico como del online, así como en la mejora de las eficiencias operativas. Es poco probable que este enfoque de inversión sea seguido por otros operadores del mercado, quienes tienen una visión más cortoplacista. Esto reforzará una vez más la posición competitiva de Mercadona.

Para la valoración de aproximación utilizaré una tasa "g" de crecimiento a perpetuidad de los FCL del 1,80% (prudente, ya que la tasa libre de riesgo actual es superior y sería su límite). En base a ella, el valor terminal (VT) es de 14.181 millones de euros.

El valor de empresa (EV) obtenido es de 13.890 millones de euros (el VAN VT representa el 64,85% de este EV y el 52,26% de la valoración de los fondos propios), siendo el valor de los fondos propios de 17.235 millones de euros, al disponer de 3.346 millones de tesorería neta.

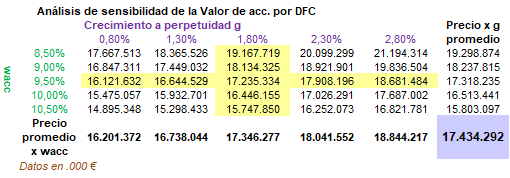

Si las estimaciones de tasas "wacc" y "g" fuesen distintas, obtendría otras valoraciones que quedan reflejadas en la tabla de sensibilidad adjunta:

El valor promedio de Mercadona en esta matriz de sensibilidad es de 17.434 millones de euros.

Valoración de Mercadona España por múltiplos de empresas comparables

Es interesante analizar el resultado de la valoración obtenida por DFC, respecto a la que tienen en el mercado bursátil los líderes mundiales del sector. Hay que tener en cuenta que los operadores de referencia están afectados por la situación actual del mercado y las expectativas de evolución de sus resultados, y no expresa el valor intrínseco de las acciones que es lo que refleja esta valoración de Mercadona. El consenso de mercado estima para estos operadores seleccionados que tienen un potencial medio de revalorización del 16,28% y que los llevaría a su valor intrínseco según los analistas que siguen estas empresas.

En la imagen superior la valoración por DFC representa para Mercadona un PER de 20,6x, superior al actual en el mercado de las empresas europeas seleccionadas e inferior a Walmart. Hay que tener en cuenta que el mercado estima que los beneficios de estos operadores sólo van a crecer a tasas del 2,48% y Mercadona con ese PER al 6%. De acuerdo al PER medio de estas empresas, el valor en el mercado de Mercadona sería de 11.270 millones de euros. Si tenemos en cuenta el PER de la mediana -las empresas europeas- su valor sería de 9.362 millones.

Si la valoración la hacemos desde ratios que tienen en cuenta el Valor de Empresa y el de sus Fondos Propios, Mercadona valdría por su media en el mercado 20.471 millones y por la mediana 18.449 millones.

Valoración de Irmãdona Supermercados por Descuento de Flujos de Caja

Plan de negocio: Explotación prevista de Irmãdona

Irmãdona Supermercados Unipessoal LDA. abrió su primera tienda en julio de 2019 y acabó el ejercicio con 10 establecimientos. En 2020 abrió 10 tiendas más, 9 en 2021 y 10 más en 2022 y 2023. En total disponía al cierre de 2022 de 39 establecimientos. Mercadona dijo que su plan era llegar a tener unas 150 tiendas y el ritmo de aperturas que expresé en el plan de negocio para llegar a éstas fue de 10 aperturas por año, que las alcanzará en 2033.

Para la puesta en marcha (apertura de tiendas, plataforma y estructuras centrales), Mercadona ha aportado ya hasta 2022 fondos a Irmãdona por 955,2 millones de euros y soportado pérdidas por valor de 308,63 millones. Pero con esto, ya está testeado el modelo y el camino que lleva a su rentabilidad, especialmente cuando las ventas por unidad son de aproximadamente 19 millones de euros (difícil mantener esa media de ventas por establecimiento a futuro). El Grupo Sonae con sus hipermercados Continente vende de media por unidad 44 millones de euros y con sus supermercados Continente Modelo y Bomdia 9,7 millones.

Las líneas básicas del plan de negocio se basan en:

- Ventas que evolucionan de 850 millones de euros en 2023 a 3.066 millones en 2034.

- Crecimiento del Margen Comercial que evoluciona del 19% en 2023 y alcanza el 24,5% en 2034.

- Gastos por Suministros y Servicios desde el 9,54% sobre ventas del 2023 al 9,12% del 2034.

- La evolución de Gastos de Personal del 11,00% al 9,00%.

- Un ritmo de aperturas de 10 unds. por año y aumento en inversión de plataformas hasta sumar en el período 970 millones de euros. En 2023 su cuota de mercado es de casi el 4% y a final de 2034 se espera alcance el 15%.

- Los primeros beneficios deberían llegar en 2026 por 18,4 millones y el FCL positivo.

- Con el paso de los años, las ratios de explotación de Irmãdona deben aproximarse a las de su matriz Mercadona, con la salvedad de margen de ventas y gastos de personal.

Utilicé para calcular su valor intrínseco por DFC una tasa de descuento superior a la de Mercadona en España; ya que el riesgo en Portugal es mayor (9,77%), y como tasa de crecimiento una superior al no ser aún un negocio maduro (2,5%).

La valoración de Irmãdona queda establecida en 1.031 millones de euros, 1,39x su valor patrimonial. Debido al estado primigenio de desarrollo del negocio no caben otro tipo de valoraciones respecto al mercado, ya que todo gira alrededor del desarrollo del negocio y del buen hacer de los equipos de Mercadona.

VALORACIÓN TOTAL: La suma de partes

La suma de Mercadona e Irmãdona por DFC nos ofrece una valoración intrínseca de 18.465 millones de euros. Como expuse en la valoración de Mercadona España, con bastante probabilidad, en el mercado estaría cotizando con descuento del 16-17%, como las otras empresas del sector.

¿Los accionistas de Mercadona estarían dispuestos a vender la sociedad por ese precio?. No lo creo, su vocación es de largo plazo y trabajan para seguir liderando el sector en Iberia durante muchos años.

Si Mercadona cotizara en el IBEX 35, con esta valoración podría ocupar el decimocuarto lugar por capitalización, un puesto por encima de Repsol.

Notas:

- El valor de Mercadona está referido al cierre de 2023 y las expectativas de negocio introducidas en el modelo.

- Hice una valoración por partes, al no disponer de unos estados contables consolidados. No tuve en cuenta operaciones intercompany para el resultado final de valoración en este año; ya que no tengo información precisa de las mismas.

- Utilicé la misma tasa wacc para todos los años, cuando ésta debería ser distinta para cada año en función de su estructura de financiación. Se da por supuesto que permanecerá inalterable la estructura de financiación. Las tasas fueron distintas para cada país.

- Seguro que cometí errores de omisión y de cálculo, pido disculpas.

- Otros analistas podrían valorar de forma distinta a la empresa