Previas

Analizar empresas del Sector de la Distribución Minorista Alimentaria, me viene de lejos. Ha sido mi base de aprendizaje sobre el propio sector y la valoración de negocios en general. Bien es verdad que nací en el sector y llevo toda la vida en él, salvo cortos períodos fuera que sirvieron para aumentar mi base de conocimiento: petcare y consultoría de negocio.

El primer ejercicio de aprendizaje fue en el año 2000, con motivo de la fusión de Fusión Pryca y Continente que recogí a posteriori en el blog. En el año 2000 no había blogs, y la tesis se publicó en foros y listas de correo de Megabolsa | La nueva Carrefour España. Seguí analizando otras empresas del mercado bursátil español, las grandes de antaño que hoy parecen ángeles caídos: Santander, BBVA, Telefónica...

El 17 de octubre de 2010, inicio la primera publicación de análisis sobre Mercadona: Mercadona - Análisis de una propuesta de inversión. Desde aquella amplia primera publicación, seguí estudiando y ampliando conocimientos sobre el análisis de empresas. Construido un primer "molde" con Mercadona, inicié el análisis "brutal" de DIA ¿una inversión de valor? , con motivo de su salida a Bolsa. Luego vendrían otros, como el realizado sobre Eroski: situación y vías de salida... y el seguimiento de DIA y Mercadona. He sido fiel cada año al seguimiento de Mercadona, ya que la considero una empresa con grandes ventajas competitivas y fuente continua de aprendizaje sobre el sector. Siempre recomendaré a todos los que trabajan en el sector la lectura de sus memorias anuales...

Bueno, espero que paséis un rato divertido y con el lápiz en la mano...

El Grupo Mercadona sigue avanzando.

Mercadona en España en 2021 continuó con su plan de inversión extraordinario para el período de 2017 a 2023, invirtiendo 909 millones de euros frente a los 1.062 del año anterior. Se realizaron 70 nuevas aperturas y reformaron 84 supermercados. Debido a los 58 cierres de los centros que no pudieron ser adaptados a este nuevo modelo, el portfolio de tiendas en España quedó en 1.633 (+12 sobre el año anterior). No abrió ninguna nueva Colmena en 2021 (hay 3 Colmenas abiertas y previstas 2 nuevas para 2022).

En Portugal cerró el ejercicio 2021 con 29 centros (+9 sobre el año anterior) y se trabaja en la segunda Plataforma. Se invirtieron más de 110 millones de euros.

Las tiendas ecoeficientes (40% de ahorro energético sobre el modelo anterior) siguen extendiéndose en el Grupo y alcanzan ya las 1.183; al igual que la sección "Listo para comer" presente en 824 tiendas.

La estrategia de proveedor especialista "Totaler" impulsa la mejora continua de costes, precios de venta, márgenes y calidad, lo que les ayudará a potenciar su liderazgo en el sector a largo plazo. La cuota de participación de sus marcas propias siguen aumentando y en 2021 representaron el 68,3% de sus ventas en España (según Kantar y en marzo de 2022 el 72%).

Los distribuidores regionales españoles en 2020 se vieron potenciados por los efectos del COVID-19, arañando cuota de mercado al líder; ya que la proximidad a casa, el e-commerce y el avance de LIDL fueron las preferidas por los clientes para realizar sus compras. En 2021 el escenario empezó a cambiar:

- Alimarket atribuye en 2021 a Mercadona una cuota de mercado con Base Alimentaria Total Mercado del 28,9% (+0,5pp sobre 2020). La cuota de superficie era del 18,2% (-0,5pp sobre 2020).

- Kantar Worldpannel al cierre de 2021 les atribuye en Gran Consumo una cuota del 24,6% (+1,4pp a fecha comparable del año anterior). El mercado de Gran Consumo en Hogares decreció el 6,6% en valor; aunque junto con lo consumido fuera del hogar se mantuvo estable (-0,1%). Es una vuelta paulatina a la normalidad anterior a la pandemia, del mix de consumo dentro y fuera del hogar. Mercadona, ahora, empieza de nuevo a captar cuota.

- Mercadona lidera las ventas online en España, impulsado por la división "Mercadona online" que se apoya en las Colmenas, y sigue testeando otras formas de preparación para ampliar su radio: preparar en Colmena y envío a tienda para expedición con resto de pedidos de servicio a domicilio. Además, se siguen preparando pedidos online en las propias tiendas.

Para 2022, el plan de desarrollo de tiendas expresado por Juan Roig es: la apertura de 58 puntos de venta en España, 10 en Portugal y la reforma de 43 tiendas.

Resumen económico-financiero del Grupo y valoración:

- Mercadona en España en 2021 alcanzó ventas netas de 25.154 millones de euros (+2,25%) y un beneficio neto de 680,3 millones (-6,46%). La inversión ascendió a 909,06 millones (-152,6 millones respecto a 2020), siendo su flujo de caja libre de 553 millones. Todo esto hizo que su Tesorería alcanzase los 2.450 millones de euros (-11,9 millones respecto a 2019). Las pérdidas de Irmãdona quedan agregadas en estos resultados al no disponer de sus estados financieros consolidados.

- Irmãdona en Portugal cerró el ejercicio 2021 con 364,8 millones de euros de ventas netas y pérdidas por 35,1 millones (año anterior -83,7 millones). Su Tesorería era al cierre de ejercicio de 331,2 millones de euros.

"La nueva valoración del Grupo por suma de partes queda fijada en 14.117 millones de euros, bajo las hipótesis de explotación que se exponen. Su valor intrínseco disminuye en 129 millones respecto a la realizada en el año anterior. Mercadona se encuentra preparada, tanto en España como líder consolidado como en Portugal con su plan de expansión, para los retos que debe afrontar en los próximos años: menor capacidad de gasto de sus clientes y altas tasas de inflación".

------------------------------

Información económico-financiera destacada del cierre de ejercicio:

Balance de Mercadona S.A. (España):

> El Fondo de Maniobra sigue siendo negativo -772,81 millones de euros (-430,34 millones en el año anterior). Muchas grandes empresas del sector de la distribución minorista alimentaria tienen fondo de maniobra negativo; ya que tienen menos días de stock que su plazo de pago y cobran al contado, pero si además añadimos una acumulación de tesorería por beneficios retenidos y operar sin deuda financiera de corto plazo como Mercadona nos lleva al resultado comentado.

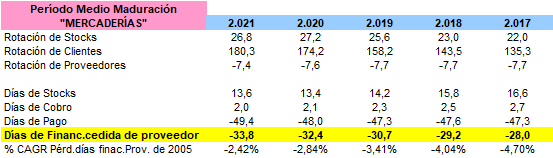

Los días medios obtenidos de la financiación de su circuito operativo ascendían a 44,91 días de venta. Del plazo de pago a proveedores obtuvo 49,4 días (+1,4 días vs 2020). Sigue estando por debajo de los plazos medios de pago del sector:

Los días medios de cobertura de stocks fueron de 13,6 días (+0,2 días frente a 2020). Mercadona obtuvo en 2021 de su movimiento de mercaderías 33,8 días de financiación gratuita (aprox. 2.327 millones, prácticamente su saldo en Caja). No conozco ningún distribuidor nacional que gire a esa velocidad sus stocks (en el último ejercicio cerrado Walmart reportó 43 días y Carrefour 35,5 días).

> La Tesorería disminuyó sobre el ejercicio anterior en 12,12 millones de euros, situándose al cierre de ejercicio en 2.450 millones. Se estima que al cierre de ejercicio de 2021 ésta alcanzará los 2.744 millones.

> Mercadona no tiene Deuda Financiera y su Patrimonio Neto asciende ya a 6.971 millones de euros. Es la acumulación de beneficios no distribuidos, convertidos en reservas año tras año, la que viene produciendo esta situación y lastra sus ratios de rentabilidad. La distribución de dividendos se mantuvo hasta el 2016 estable en el 19% del resultado de cada ejercicio; pero desde el 2017 cambió el criterio, manteniéndose estable la distribución en 2018 y 2019. En 2020 fueron de 151,29 millones, al igual que el que en principio pretenden distribuir en 2021, al quedar ya contabilizado como "a cuenta". Este cambio de criterio de contabilización afecta ligeramente al cálculo que venía haciendo del ROE.

> Rentabilidad.

La rentabilidad sobre los recursos propios -ROE- alcanzó el 10,0% (-1,4pp vs 2020); aunque aún lejos de tus tasas históricas más recientes del 13-14%. La rentabilidad sobre su activo total -ROA- fue 6,3% (-0,9pp vs 2021).

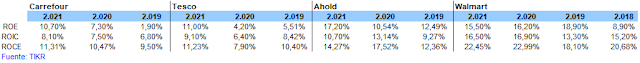

Se dice que las empresas con ventajas competitivas duraderas mantienen altas tasas de rentabilidad sobre capital empleado -ROCE- o sobre capital invertido -ROIC-, depende que se vea desde el lado de la dirección del negocio o desde la óptica del inversor. Pues Mercadona sigue exhibiendo cierta fortaleza frente a empresas líderes del sector:

Tanto el ROCE como el ROIC de Mercadona son superiores al líder de la distribución Walmart y a mucha distancia de los referentes europeos Tesco y Carrefour. Cuando uno va a invertir es recomendable elegir empresas con altos ROCE's o ROIC's en comparación con su sector.

Mercadona tiene un ROIC > WACC, propio de empresas generadoras de valor para sus accionistas. Mercadona mantiene este estado históricamente, propio de empresas con algún MOAT que las diferencia y hace líderes en su segmento.

En Portugal, hasta el año 2021, Mercadona S.A. llevaba invertidos 955,2 millones de euros en Irmãdona Supermercados Unipessoal LDA y acumula un deterioro (pérdidas) de 257,8 millones. Estos estados financieros no se consolidan en Mercadona S.A., sino que se incluyen como una empresa participada. Mercadona apuesta con fuerza por el mercado portugués, teniendo 29 tiendas abiertas a cierre de ejercicio 2021 y que facturaron 364.8 millones de euros generando pérdidas por 35,1 millones. Había 2.500 trabajadores en activo.

Cuenta de Pérdidas y Ganancias de Mercadona S.A. (España):

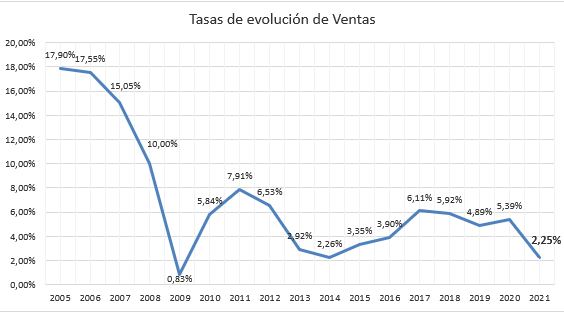

> Las Ventas en España crecieron un 2,25% respecto a 2020 (-3,14pp de crecimiento que el año anterior), alcanzando los 25.154 millones de euros (12.827 millones de "kilitros" vendidos, +2,27% sobre año anterior). De éstos, 257 millones brutos correspondieron a la unidad de negocio "Mercadona online", según lo expresa en su Memoria Anual (176 millones en año anterior |1,8 millones de pedidos en 2021 frente a 1,2 millones en año anterior). Las ventas online totales de Mercadona ascendieron a 510 millones de euros brutos, según expresó Juan Roig en la rueda de prensa de presentación de resultados.

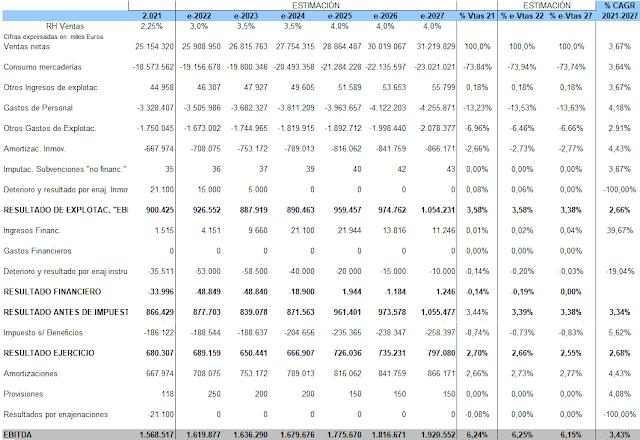

Desde 2004, año en el que facturó 8.144 millones de euros, la empresa ha mantenido una tasa de crecimiento anual compuesta del 6,86% y que se desacelera respecto al 7,14% del año anterior. La tasa %CAGR del IPC de Alimentación y Bebidas No Alcohólicas fue para ese mismo período del 0,74% y sólo en 2021 frente a 2020 del 6,5% (inferior a su tasa de crecimiento en ventas). La estimación de crecimiento que introduje en el modelo de valoración para la cifra de ventas en 2022 fue del 3% y del 3,5% al 4% del 2023 hasta el 2027.

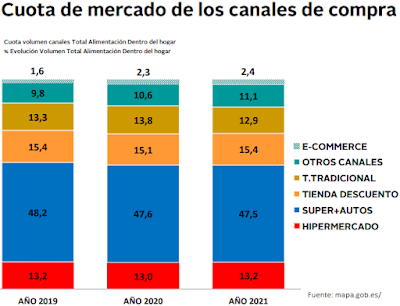

La pandemia en 2020 distorsionó las pautas de consumo y dio alas al crecimiento del sector de la distribución alimentaria minorista en ese ejercicio, efecto que empieza su corrección en 2021 como se observa en el informa del Gasto Alimentario dentro y fuera de los hogares. El gasto en 2021 fuera del hogar aumentó un 23,2% (alcanzó los 28.008 millones de euros), mientras que en los hogares disminuyó un 6,1% (quedó en 74.544 millones de euros). El consumo en hogares se distribuyó el 42,3% para la alimentación fresca (-1pp sobre año anterior) y el 57,7% para el resto de la alimentación. La alimentación fresca perdió un 7,35% de facturación y el resto un 5,06%. La distribución por Canales de Venta del Gasto Alimentario en hogares quedó:

Mercadona perdió cuota de mercado en 2020; pero la ha venido recuperando en 2021 y 2022. Ahora, se enfrenta a nuevos retos:

- La vuelta a la normalidad del consumo de los hogares, el segmento de consumo fuera del hogar se va recuperando.

- La pérdida de poder adquisitivo de sus clientes; aunque esto históricamente les benefició.

Mercadona lidera el sector en "ventas por m²" (Fuente: Alimarket "Informe 2022 del sector de la distribución alimentaria en España"). La media de los 30 primeros grupos distribuidores fue de 5.266 €/m² (-2,9% respecto al año anterior). Mercadona alcanzó los 10.058 €/m² (-0,2%), seguida de los supermercados Bonàrea de C.A. Guissona con 9.329 (-5,1%) y Ahorramas con 7.014 (-19,6%). Esto denota la aceptación de su propuesta de surtido y el porqué el 90% de hogares compran en esta enseña.

La productividad se mantiene estable desde 2016 según expresa Mercadona en su Memoria Anual (ventas en euros / número de trabajadores), pese a la entrada en Portugal.

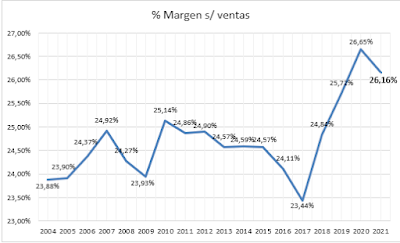

> El Margen alcanzó el 26,16% (-0,49pp sobre el 26,52% del año anterior que marcó el máximo de la serie histórica de seguimiento). Aunque los márgenes de productos ultrafrescos son mayores y su mix de participación aumentó en los últimos años, parece haber cierta reversión a la media de margen comercial del 24,7%. Desde finales de 2020, Mercadona viene presionando los márgenes del sector para ganar cuota de mercado; aunque su política de selección de proveedores -"Totaler" en la nueva terminología- le ayudará a minimizar el impacto en sus márgenes, de las alzas de costes y su transmisión a los precios de venta. En el modelo de valoración se incluyeron márgenes para 2022 del 26,06% y a partir de 2025 del 26,26%.

> El Gasto de Personal aumentó ligeramente respecto a 2020 y quedó en el 13,23% de las ventas (+0,09pp). Es un buen dato, ya que en 2021 siguieron las secuelas de la pandemia y gastos extras. La plantilla total del Grupo asciende a 95.800 trabajadores (93.300 en España que se mantuvo igual que en 2020 y 2.500 en Portugal frente a 1.700 en el año anterior). La productividad por empleado en Mercadona en España (euros vendidos por persona y por año) alcanza los 269.607 euros, frente a los 190.000 de media del sector de la distribución de base alimentaria. Hay pocos operadores que alcancen los costes de personal y niveles de productividad de Mercadona, lo que finalmente se traduce en que sus competidores directos tengan que vender a precios de venta más altos para poder mantener en rentabilidad sus negocios.

> Los Otros Gastos de Explotación disminuyeron un 1,73% (las ventas +2,25%) y representan el 6,96% de las ventas (-0,29pp). Parece haber iniciado una reversión a la media histórica de 6,58%. A futuro, estimo que estos gastos podrían estar entre el 6,5% y 6,7%, una vez reducidos los gastos extraordinarios de seguridad por COVID y el plan de reducción de costes en energía y transporte en marcha.

Destacan en este epígrafe los Servicios exteriores, que soportan en parte el coste de las 84 reformas realizadas en 2021 (152 en 2020) y que desciende 31,3 millones de euros respecto al año anterior. También destaca el descenso de 17,6 millones en la partida incluida en "Otros" destinada a seguridad y medios de cobro. Los servicios exteriores de 2016 a 2021 crecieron a una tasa compuesta de crecimiento anual del 7,82%, mientras las ventas lo hacían el 5,53%.

> La Amortización se sitúa en términos porcentuales en el 2,66% sobre ventas (el 2,5% en 2020 y 1,71% en 2017). En el modelo, para el 2022 se estima el 2,73% y prácticamente igual hasta 2027.

> El Resultado Neto del ejercicio 2021 representa el 2,7% de las ventas (-0,26pp, disminuyendo en euros el 6,46% frente al ejercicio de 2020), y alcanzó los 680,31 millones de euros. La empresa contribuyó a las arcas públicas con 186,12 millones de euros y sólo por el impuesto de sociedades.

La evolución de su margen desde 2004 da solidez a su gestión; pues permanece alrededor de su media histórica 2,54% con apenas oscilaciones (desviación estándar 0,48%):

Las cifras comentadas por epígrafe y su consecuencia final, nos muestran la estrategia firme de Mercadona para potenciar su futuro: Inversiones para mejorar su estructura logística, control de costes, mejora continua de su propuesta comercial, desarrollo de Portugal, seguir apostando por el mundo online con Las Colmenas y mantener márgenes reducidos.

¿Con qué Resultado Neto sobre Ventas cerraron en 2021 las principales empresas del sector?

La media de beneficio neto sobre ventas fue del 3,45% y la mediana del 2,45%. Hay grandes competidores de Mercadona con una rentabilidad superior; pero es que Mercadona cede todo su excedente como se vio en la imagen anterior, donde fue raro el ejercicio en el que sus beneficios superaron el 3% de sus ventas.

Y es que al final Mercadona tiene una gran ventaja competitiva frente al resto de operadores del sector, la "Economía de escala compartida": margen bajo, control de costes, crecer y obtener economías de escala y compartir ahorros con los clientes. Es muy difícil competir con estos operadores y uno de sus máximos representantes sería Costco.

Inversión (Capex)

El sector de la distribución alimentaria se caracteriza por tener un alto volumen de negocio, muy intensivo en gasto de capital y trabajar con márgenes finales bajos. Esto hace que algunos inversores value lo dejen de lado; salvo cuando al frente de la compañía hay un equipo de gestores que tienen claro que generando caja, generan valor para los accionistas.

Mercadona no es menos en este aspecto y en su asignación de capital: expansión a Portugal, nuevas aperturas, modernización de instalaciones, automatización de procesos y desarrollo de su negocio online. Los frutos, es de esperar, vendrán a posteriori cuando desciendan los niveles de inversión. Mercadona viene financiando parte de su desarrollo con la venta de locales de su propiedad, habiendo realizado entre 2020 y 2021 operaciones de lease-back por aproximadamente 300 millones de euros (con el fondo MDSR y con LCN Capital Partners, 27 tiendas en cada operación).

Mercadona S.A. destinó en 2021 el 3,61% de sus ventas a inversión, el 67,42% del Cash Flow estático generado. Lo normal es que estas cifras vuelvan con el tiempo a términos del 3% sobre ventas y al 60% de CF. Se abrieron en 2021 en España 70 nuevos establecimientos y cerraron 58, realizando también 84 reformas para adaptarlos al modelo de Tienda Eficiente (-40% consumo de energía | actualmente hay 1.183 tiendas eficientes).

En las empresas la inversión se mueve por ciclos. Básicamente, la podemos clasificar según sea su destino: crecimiento, mejorar eficiencia y mantenimiento. Unas las podemos considerar defensivas y otras ofensivas; pero el principal objetivo es la necesidad de mantener y ampliar la capacidad productiva que se traducirá en ventas.

En la imagen siguiente, vemos la evolución % de la inversión y cómo se tradujo en tasas de crecimiento en ventas. En otra columna, tenemos el IPC de "Alimentación y bebidas no alcohólicas", el más próximo a los productos que se comercializan (puede ser que los precios de venta evolucionaran menos en Mercadona por su presión continua sobre costes y márgenes que la media del mercado, que es lo que publica el INE). Si deflactamos las tasas de crecimiento de ventas con el IPC comentado, observamos como Mercadona tuvo un crecimiento de ventas sano hasta 2020, al aumentar más las ventas más que el IPC; pero a partir del 2021 entramos en tasa negativa (-2,8pp). Pero... ¿Qué esfuerzo de inversión sobre ventas tuvo que realizar para apoyar sus ventas? Las tasas de crecimiento de ventas deflactadas de Mercadona fueron superiores al esfuerzo % Capex/Ventas hasta 2013; y a partir de ahí... ¿Estará el modelo llegando a su nivel de incompetencia?... empresa madura...le cuesta crecer en España.

Observamos también que:

- La inversión anual es superior al importe de amortización. Sería típico de empresas en crecimiento.

- La inversión -capex- consumió en el período analizado 1,26x el flujo de caja operativo generado y esto no puede ser una constante; si no dónde están los flujos de caja libre que generan valor a los accionistas.

¿Cuánto invierten los grandes del sector?

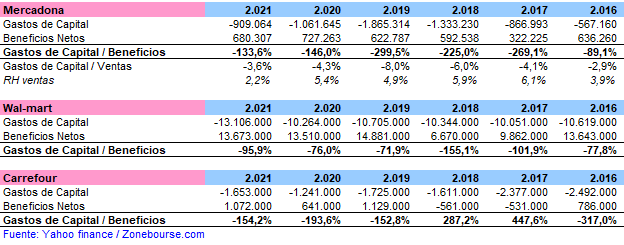

En la imagen inferior, tenemos el Capex sobre Beneficios que consumen Mercadona, Walmart y Carrefour ( muy al estilo de pensar de grandes inversores como Warren Buffett). El mejor comportamiento histórico para los accionistas fue el de Walmart y Warren está ahí históricamente invertido. Desde 2017 se aprecia el esfuerzo inversor de Mercadona para seguir liderando el sector. En Walmart se aprecia el esfuerzo en 2017 y 2018, por su apuesta por el e-commerce y el cliente híbrido, donde tiene una ventaja competitiva importante frente a Amazon con su red de tiendas físicas. Si Mercadona no apuesta por el cliente híbrido (compra donde quieras, online o en tiendas, y recoge donde te apetezca) no dará los resultados esperados, y el camino ya se lo muestra Walmart. "Las Colmenas" ya están haciendo el camino...

En última instancia, los inversores tienen que buscar compañías que tengan un bajo consumo de Capex, si quieren obtener unos retornos por encima de la media.

Valoración del Grupo Mercadona por Descuento de Flujos de Caja

Este método de valoración nos expresa el valor de una compañía por lo que es, independientemente de las influencias externas de los mercados. Una compañía vale lo que es capaz de generar de caja excedentaria, independientemente del valor de sus activos. El valor de una empresa se obtiene de la suma del valor actual de sus flujos de caja generados a perpetuidad. Para realizar una valoración de este tipo, necesitamos un plan de negocio a largo plazo, unas cuentas de explotación con unas estructuras definidas, unos niveles de inversión estimados para su desarrollo, unas tasas de descuento adecuadas que tengan en cuenta el coste alternativo implícito a cualquier inversión y su riesgo. A fin de cuentas, una valoración es un ejercicio subjetivo de planeación que utiliza herramientas cuantitativas para el cálculo del valor intrínseco de un negocio.

Vamos a realizar una valoración de suma de partes, Mercadona e Irmãdona, al no disponer de unos estados contables consolidados para ese perímetro.

-----------------------------

Plan de negocio: Explotación prevista de Mercadona S.A. (España)

La estructura de costes de Mercadona hasta 2016 era perfectamente predecible. A partir del 2017 y siguientes, Mercadona pone en marcha un plan de reformas de todos sus activos y se plantea definitivamente entrar en el mercado portugués. Desde 2018, Mercadona se vuelca en el desarrollo de la venta online, nueva web y plataformas logísticas exclusivas de proximidad ("Colmenas" en el argot de Mercadona). En la medida en la que la nueva web se integre en el negocio como un proyecto para satisfacer al "Jefe", constituirá un éxito; pero si se piensa que es un canal más de venta, estará condenado al fracaso. Todas estas expectativas e incertidumbres se recogen en el modelo de negocio que se proyecta para su valoración.

- Gastos de Personal. Con el cambio de forma de venta de los ultrafrescos el % sobre ventas destinado a Gastos de Personal ha ido aumentando ligeramente con el tiempo. Durante 2019-2021 se situó entre 13,1%-13,2%; pero las presiones inflacionistas y el impacto de su convenio colectivo que evoluciona con el IPC le pasarán factura. Se estima que para 2022 aumente hasta el 13,53% (subida convenio 6,5% en 2022 y 5,8%-6% en 2023) y en los siguientes años hasta 2027 se mantenga alrededor de 13,6%-13,7%. La productividad debe aumentar para conjugar el alza de salarios que provocará la inflación en los próximos años.

- Otros Gastos de Explotación. Para 2022 se estima descienda al 6,46% por planes puestos en marcha de reducción de costes y acciones de prevención por pandemia. Los siguientes años irán evolucionando con ligeras subidas hasta 6,66%. Hay que mejorar bastante la eficiencia del uso de recursos para que no se desboquen estas cifras por la inflación de materiales y energía.

- Resultado Neto. Se estima un cierre de 2022 en 689,16 millones de euros (+1,3% s/ 2021) y que su apuesta inversora hará posible una tasa de crecimiento CAGR del 2,68% hasta 2027, donde alcanzará los 797 millones de euros.

En base a las expectativas de negocio expuestas anteriormente, a los flujos de caja que genera, al plan de inversión estimado a desarrollar, a la tasa de crecimiento a perpetuidad de sus flujos de caja como empresa madura (necesarios para calcular el valor terminal) y a la tasa de descuento aplicada (wacc después de impuestos) obtendríamos la valoración.

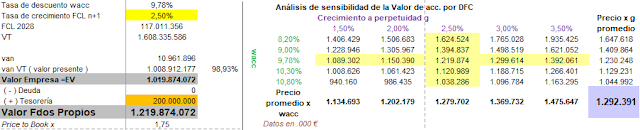

La tasa de descuento - wacc - que utilizaré es del 9,42%, superior a la de valoraciones anteriores, motivado por el impacto de las tasas de interés al alza que se mantendrán en el sistema durante un período prolongado.

Nos enfrentamos a la valoración de una empresa sin deuda financiera neta, no cotizada y que por tanto no ofrece información financiera periódicamente; así que la valoración se sustenta en el plan de negocio que se plantea. Pienso que esta tasa es la adecuada para los riesgos implícitos de su negocio, una empresa de alta calidad y con ventajas competitivas en su sector, y su nivel de endeudamiento. De cualquier modo, plantearé posteriormente distintos escenarios de sensibilidad a las tasas de descuento y al crecimiento de los flujos de caja que nos enmarcan otros escenarios de valoración.

El Capex estimado para el desarrollo del plan de negocio en España de 2022 a 2027 es de 5.850 millones de euros. Hasta el año 2025 no se esperan alcanzar las tasas históricas de inversión del 50-60% del Cash Flow estático generado. Este esfuerzo inversor en modernización de su modelo de negocio y en eficiencias operativas, difícilmente será seguido por el resto de operadores del mercado con una visión más cortoplacista y fortalecerá el "moat" de Mercadona.

Para la valoración de aproximación utilizaré una tasa "g" de crecimiento a perpetuidad de los FCL del 1,50% (prudente, ya que la tasa libre de riesgo actual es superior y sería su límite). En base a ella, el valor terminal (VT) es de 10.903 millones de euros.

El valor de empresa (EV) obtenido es de 10.017 millones de euros (el VAN VT representa el 69,39%), siendo el valor de los fondos propios de 12.761 millones de euros, al disponer de 2.744 millones de tesorería neta.

Si las estimaciones de tasas "wacc" y "g" fuesen distintas, obtendría otras valoraciones que quedan reflejadas en la tabla de sensibilidad adjunta:

Valoración de Mercadona España por múltiplos de empresas comparables

Es interesante analizar el resultado de la valoración obtenida por DFC, respecto a la que tienen en el mercado bursátil los líderes mundiales del sector. Hay que tener en cuenta que los operadores de referencia están afectados por la situación actual del mercado y las expectativas de evolución de sus resultados, y no expresa el valor intrínseco de las acciones que es lo que refleja esta valoración de Mercadona. El consenso de mercado estima para estos operadores seleccionados que tienen un potencial medio de revalorización del 16-17% y que los llevaría a su valor intrínseco.

En la imagen superior la valoración por DFC representa para Mercadona un PER 18,5x, superior al actual en el mercado de las empresas europeas seleccionadas e inferior a Walmart. De acuerdo al PER medio de estas empresas, el valor en el mercado de Mercadona sería de 9.355 millones de euros. Si tenemos en cuenta la mediana -las empresas europeas- su valor sería de 7.719 millones.

Si la valoración la hacemos desde ratios que tienen en cuenta el Valor de Empresa y el de sus Fondos Propios, Mercadona valdría por su media en el mercado 12.917 millones y por la mediana 10.887 millones.

Valoración de Irmãdona Supermercados por Descuento de Flujos de Caja

Plan de negocio: Explotación prevista de Irmãdona

Irmãdona Supermercados Unipessoal LDA. abrió su primera tienda en julio de 2019 y acabó el ejercicio con 10 establecimientos. En 2020 abrió 10 tiendas más, 9 en 2021 y 10 más en 2022. En total dispone actualmente de 39 establecimientos. Mercadona dijo que su plan era llegar a los 150 y el ritmo de aperturas que expresé en el plan de negocio para llegar a éstos fue de 10 aperturas por año hasta 2033.

Para la puesta en marcha (apertura de tiendas, plataforma y estructuras centrales), Mercadona ha aportado ya hasta 2021 fondos a Irmãdona por 955,2 millones de euros y soportado pérdidas por valor de 257,8 millones. Pero con esto ya está testeado el modelo y el camino que lleva a su rentabilidad, especialmente cuando las ventas por unidad son de aprox. 15 millones de euros. El Grupo Sonae con sus hipermercados Continente vende de media por unidad 44 millones de euros y con sus supermercados Continente Modelo y Bomdia 9,7 millones.

Las líneas básicas del plan de negocio se basan en:

- Ventas que evolucionan de 515 millones de euros en 2022 a 2.213 millones en 2033.

- Crecimiento del Margen Comercial que evoluciona del 19% en 2022 y alcanza el 24,5% en 2033.

- Gastos por Suministros y Servicios desde el 11,14% sobre ventas del 2022 al 6,36% del 2033.

- La evolución de Gastos de Personal del 12,66% al 6,36%.

- Un ritmo de aperturas de 10 unds. por año y aumento en inversión de plataformas hasta sumar en el período 917 millones de euros. En 2021 su cuota de mercado fue del 3% y a final de 2033 se espera alcance el 15%.

- Los primeros beneficios deberían llegar en 2025 por 14,5 millones y el FCL positivo al año siguiente.

- Con el paso de los años, las ratios de explotación de Irmãdona deben aproximarse a las de su matriz Mercadona.

Utilicé para calcular su valor intrínseco por DFC una tasa de descuento superior a la de Mercadona en España, ya que el riesgo en Portugal es mayor (9,78%), y como tasa de crecimiento una superior al no ser aún un negocio maduro (2,5%).

La valoración de Irmãdona queda establecida en 1.292 millones de euros, 1,8x su valor patrimonial. Debido al estado primigenio de desarrollo del negocio no caben otro tipo de valoraciones respecto al mercado, ya que todo gira alrededor del desarrollo del negocio y del buen hacer de los equipos de Mercadona.

VALORACIÓN TOTAL: La suma de partes

La suma de Mercadona e Irmãdona por DFC nos ofrece una valoración intrínseca de 14.117 millones de euros. Como expuse en la valoración de Mercadona España, con bastante probabilidad, en el mercado estaría cotizando con descuento del 16-17%, como las otras empresas del sector.

¿Los accionistas de Mercadona estarían dispuestos a vender la sociedad por ese precio?. No lo creo, su vocación es de largo plazo y trabajan para seguir liderando el sector en Iberia durante muchos años.

Si Mercadona cotizara en el IBEX 35, con esta valoración podría ocupar el decimoquinto lugar por capitalización.

Notas:

- El valor de Mercadona está referido al cierre de 2022 y las expectativas de negocio introducidas en el modelo.

- Hice una valoración por partes al no disponer de unos estados contables consolidados. No tuve en cuenta operaciones intercompany para el resultado final de valoración en este año; ya que no tengo información precisa de las mismas.

- Utilicé la misma tasa wacc para todos los años, cuando ésta debería ser distinta para cada año en función de su estructura de financiación. Se da por supuesto que permanecerá inalterable la estructura de financiación. Las tasas fueron distintas para cada país.

- Seguro que cometí errores de omisión y de cálculo, pido disculpas.

3 comentarios:

Genial Paco. Como siempre.

Ismael.

Gracias Isma

Es un placer apreciar su capacidad para el análisis y la interpretación de balances. Mercadona máxima cuota de mercado y usted sin dudas máxima cuota como consultor. Gracias

Publicar un comentario