Las ventas netas en 2017 fueron de 21.011 millones de euros (+6,1%) y su beneficio neto de 322,22 millones (-49.4%). La inversión ascendió a 942,17 millones, lo que impacta en su Tesorería que quedó en 2.849 millones de euros (disminuyó 452,57 millones respecto a 2016).

Su valor intrínseco disminuye respecto a las valoraciones publicadas en 2016 y en 2015, motivada especialmente por la incertidumbre en los retornos futuros que conlleva el giro estratégico y el plan inversor que se pone en marcha. La nueva valoración queda fijada en 7.868 millones de euros.

Información económico-financiera destacada del cierre de ejercicio:

Balance:

> El Fondo de Maniobra fue positivo y alcanzó los 677,79 millones de euros, frente a los 1.057,87 millones del ejercicio anterior. Fondo de Maniobra positivo es algo poco corriente en el sector.

Los días medios obtenidos de la financiación de su circuito operativo ascendían a 41,06 días de venta. Los plazos de pago a proveedores (47,3 días en 2017) vienen disminuyendo en cada ejercicio, estando muy por debajo de los plazos de pago medios del sector:

Los días de cobertura medios de stocks fueron de 16,6 días y su plazo medio de pago de 47,3 días. Mercadona obtiene de su movimiento de mercaderías 28 días de financiación gratuita. No conozco ningún distribuidor nacional que gire a esa velocidad sus stocks.

> La Tesorería disminuyó sobre el ejercicio anterior en 452,57 millones de euros, situándose al cierre de ejercicio en 2.849 millones (3.302 millones en 2016). Se estima que, debido a los altos niveles de inversión que se acometerán con fondos propios, a cierre del 2018 la Tesorería se situará en unos 2.255 millones de euros.

> Hay que tener en cuenta la ausencia de deuda financiera y que su Patrimonio Neto asciende ya a 5.113,28 millones de euros. Es la acumulación de beneficios no distribuidos, convertidos en reservas año tras año, la que viene produciendo esta situación. La distribución de dividendos entre sus accionistas se mantiene estable en el 19% del resultado de cada ejercicio.

> La rentabilidad sobre los recursos propios viene disminuyendo año tras año, debido a la acumulación continua de reservas, ligeramente hasta 2016 y de forma abrupta en 2017 por el efecto de máxima inversión acometida con fondos propios y la bajada de márgenes. La rentabilidad sobre su total activo disminuyó de forma importante hasta el 3,8%. Para crecer, Mercadona ha puesto en marcha un gran proyecto de modernización de sus activos en España, del negocio online y la entrada en Portugal. En Portugal, en los dos últimos años y aún sin actividad, la sociedad Irmãdona Supermercados S.A. alcanza pérdidas acumuladas desde 2016 en que se fundó de 14,21 millones de euros.

Cuenta de Pérdidas y Ganancias:

> Las Ventas crecieron un 6,11% respecto a 2016 (superior al 3,9% del año precedente), alcanzando los 21.011 millones de euros (11.581 millones de "kilitros" vendidos, un +5% sobre el ejercicio anterior). Desde 2004, año en el que facturó 8.144 millones de euros, la empresa ha mantenido una tasa de crecimiento anual compuesta del 7,56%. Desde 2008, esta tasa se ralentizó y pasó a ser del 4,38%. La estimación de crecimiento de la cifra de ventas para 2018 anunciada por Juan Roig es del 5%-6%. Trabajaré en el modelo con una tasa del 5% para 2018 y del 4,5% al 4% hasta 2023, siendo a perpetuidad del 2%.

Al sector, como a otros, le afectan la disminución del número de habitantes y el descenso de precios que se viene produciendo en los productos a la venta; sin embargo, amplia su fuente de negocio con una mayor penetración en productos frescos (según Nielsen, "este tipo de establecimientos tenía hace diez años el 40% de la cuota de mercado en productos frescos. Ahora tiene el 25%"). En algunas zonas, cada nueva apertura de tienda canibaliza las ventas de otra y hace que las ventas a superficie comparable (LFL) disminuyan. La productividad se mantiene estable desde 2016 (ventas en euros / número de trabajadores).

Respecto de los frescos, las mejoras de Mercadona ya son patentes. Han mejorado la explotación de la panadería y carnicería que se encontraban algo rezagadas. Siguieron evolucionando con la frutería y es líder en comercialización de pescadería. En muchas poblaciones, los mercados de abastos se han resentido de forma importante por el impacto de las pescaderías de Mercadona.

> El Margen sigue disminuyendo desde 2012 (25,07%) hasta el 23,73% que se alcanzó en 2017 (-0,48pp sobre 2016), manteniéndose a la par el crecimiento del coste de venta. Se incluyen en el modelo mejoras de margen de 0,5pp hacia el 2023.

> El Gasto de Personal crece 0,36pp respecto a 2016 y alcanza el 13% de las ventas. La plantilla crece en 5.000 nuevos trabajadores y alcanza los 84.485 trabajadores, pese a sólo tener en su portfolio 13 tiendas más (29 nuevas y cierre de 16), lo que denota el esfuerzo realizado en personal para mejorar la atención de las ventas de frescos. La productividad mensual por empleado -euros vendidos/persona/mes- se encuentra en los 20.725 euros (-0.07% s/2016). Este gasto de personal es 3pp inferior al que podría detentar un distribuidor de corte regional actualmente en España. Hay pocos operadores que alcancen los costes de personal y niveles de productividad de Mercadona, lo que finalmente se traduce en que tengan que vender con mayores precios para poder mantener en rentabilidad sus negocios.

> Los Otros Gastos de Explotación crecieron de forma relevante en 2017 - 291,46 millones de euros - y representan el 7,1% de las ventas (6,06% en 2016). Destacan en este epígrafe los Servicios exteriores que soportan en parte el coste de las 157 reformas de 2017.

En el modelo, se ha mantenido estabilizado hasta 2023 en el 6.9% de las ventas.

En el modelo, se ha mantenido estabilizado hasta 2023 en el 6.9% de las ventas.

> La Amortización se sitúa en términos porcentuales en ratios similares a la media 2014-2016. En 2017 alcanzó el 1,71% de las ventas. En el modelo, hasta 2023, se estima que estarán en un rango de 1,87%-1,98% teniendo en cuenta las inversiones comprometidas en el período.

> El Resultado Neto del ejercicio disminuyó el 49,36% frente al ejercicio de 2016, y alcanzó los 322,23 millones de euros. La empresa contribuyó a las arcas públicas con 79,84 millones de euros y sólo por el impuesto de sociedades. La Administración fue con diferencia el “accionista” que más dividendos percibió de la empresa.

Las cifras comentadas por epígrafe y su consecuencia final, nos muestran la estrategia de Mercadona para potenciar su futuro, mejoras en la propuesta comercial y márgenes reducidos. Históricamente, se venían abriendo 50-60 nuevas tiendas (había que aumentar la presencia territorial) y en 2017 se realizaron sólo 13 aperturas netas (29 aperturas y 16 cierres). El objetivo para los próximos años es reformar el parque actual, hacer las tiendas más vendedoras y adaptadas siempre a las exigencias del "Jefe".

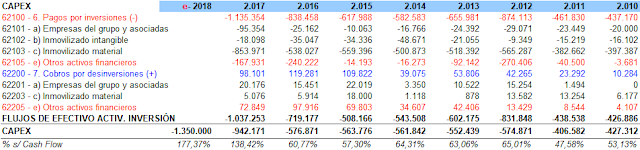

Inversión Capex

Mercadona venía destinando en los últimos ejercicios a inversión alrededor del 60% del Cash Flow estático generado. En 2017 destinó el 138,4% del Cash Flow generado y se estima que en 2018 destinará el 177%. En 2023 se estima que vuelva a situarse en términos de 62%.

Para situarnos en contexto, en la imagen inferior tenemos el Capex sobre beneficios que consumen Mercadona, DIA, Walmart y Carrefour.

Y es que en última instancia, los inversores tienen que buscar compañías que tengan un bajo consumo de Capex, si quieren tener opción de unos retornos por encima de la media. Wal-mart es quien históricamente consume menos Capex y Carrefour y DIA los que más.

Valoración de Mercadona en 2018 por Descuento de Flujos de Caja (DFC)

Este método de valoración nos expresa el valor de una compañía por lo que es, independientemente de las influencias externas de los mercados. Una compañía vale lo que es capaz de generar de caja excedentaria, independientemente del valor de sus activos. El valor de una empresa se obtiene de la suma del valor actual de sus flujos de caja generados a perpetuidad. Para realizar una valoración de este tipo, necesitamos un plan de negocio a largo plazo, unas cuentas de explotación con unas estructuras definidas, unos niveles de inversión estimados para su desarrollo, unas tasas de descuento adecuadas que tengan en cuenta el coste alternativo implícito a cualquier inversión y su riesgo,... y una subjetividad objetiva y analítica importantes del analista para extrapolar las expectativas a largo plazo.

Plan de negocio: Explotación prevista

La estructura de costes de Mercadona hasta 2016 era perfectamente predecible. A partir del 2017 y siguientes, Mercadona pone en marcha un plan de reformas de todos sus activos y se plantea definitivamente entrar en el mercado portugués. Además, aprieta el acelerador de los precios y hace que pese a tener sólo 13 nuevas tiendas y tener cerradas durante casi tres meses más de 100 tiendas reformadas, sus ventas en 2017 crezcan un 6,11%. Desde 2018, Mercadona se vuelca en el desarrollo de la venta online, con una nueva web y plataformas logísticas exclusivas de proximidad ("colmenas" en el argot de Mercadona). En la medida en la que la nueva web se integre en el negocio como un proyecto para satisfacer al "Jefe", como una forma de atenderlo sin barreras (la omnicanalidad) constituirá un éxito; pero si se piensa que es un canal más de venta, estará condenado al fracaso y no constituirá una nueva fuente de crecimiento de negocio. Todas estas expectativas e incertidumbres se recogen en el modelo de negocio que se proyecta para su valoración.

- Gastos de Personal. Fueron al alza en los dos últimos años, en parte motivado por el estancamiento de su productividad y el cambio en la forma de explotación de frescos. Se estima que para 2018 represente un 13% de sus ventas y un 12,8% para los siguientes años.

- Otros Gastos de Explotación. Se presupuesta en el modelo un 6,9% fijo, muy superior a los realizados en los últimos años (en 2017 fue el 7,1%).

- Resultado Neto. Después del descalabro del 2017, se estima que mantendrá una tasa de crecimiento CAGR del 8,9%, alcanzando en 2023 un resultado neto de 536,6 millones de euros.

La tasa de descuento - wacc - que utilizaré es del 9%, ya que nos enfrentamos a una empresa sin deuda financiera neta y no cotizada. Pienso que esta tasa es adecuada para los riesgos implícitos de su negocio y su nivel de endeudamiento. De cualquier modo, plantearé posteriormente distintos escenarios de sensibilidad a las tasas de descuento y al crecimiento de los flujos de caja que nos inciden en la valoración.

El Capex estimado para el desarrollo del plan de negocio de 2018 a 2023, se estima en 6.057 millones de euros. Hasta el año 2023 no se espera alcanzar las tasas históricas de inversión del 60% del Cash Flow generado. Este esfuerzo inversor en modernización de su modelo de negocio, difícilmente será seguido por el resto de operadores del mercado y constituirá una nueva barrera que a largo plazo ampliará el "moat" de Mercadona.

Para la valoración de aproximación utilizaré una tasa "g" de crecimiento a perpetuidad de los FCL del 2,03%. En base a ella, el valor terminal (VT) es de 7.167,2 millones de euros para después de 2023.

Es interesante analizar el resultado de la valoración obtenida por DFC respecto a la que tienen en el mercado bursátil los líderes mundiales del sector. Hay que tener en cuenta que los operadores de referencia están afectados por la situación actual del mercado y las expectativas de crecimiento de sus resultados, y no expresa el valor intrínseco de las acciones que es lo que refleja esta valoración de Mercadona. En la imagen adjunta se expresa el PER de las empresas analizadas y sus tasas implícitas de crecimiento:

Si las estimaciones de tasas "wacc" y "g" fuesen distintas, obtendría otras valoraciones que quedan reflejadas en la tabla de sensibilidad adjunta:

El valor promedio de Mercadona en esta matriz de sensibilidad es de 7.868 millones de euros.

¿Los accionistas de Mercadona estarían dispuestos a vender la sociedad por ese precio?. No lo creo, trabajan para seguir liderando durante muchos años el sector en España.

Notas:

- El valor de Mercadona está referido al cierre de 2018 y las expectativas de negocio introducidas en el modelo.

- Utilicé la misma tasa wacc para todos los años, cuando ésta debería ser distinta para cada año en función de su estructura de financiación. Se da por supuesto que permanecerá inalterable la estructura de financiación.

2 comentarios:

Hola,

Una pregunta, ¿Por qué le suma al valor de la empresa el valor de la tesorería neta?

Gracias por su comentario.

Hablamos de valor de empresa, no de valor de sus acciones.

Si tuviese Deuda Financiera, el valor de empresa sería inferior.

Publicar un comentario