Cada día que transcurre, se observa como los inversores que se pusieron cortos en DIA tenían argumentos más que fundados para no creerse las expectativas de negocio que iban desgranando trimestre tras trimestre sus Administradores, y hoy nos encontramos con una compañía con problemas que debe presentar un Plan de Viabilidad para salir del atolladero.

En 2018 estimo que su EBIT será de 112 millones de euros, seguirá perdiendo Circulante Operativo y no generará suficientes recursos para amortizar su Deuda Financiera, pagar Dividendos y seguir gastando Capex al nivel de los últimos años (+300 millones de euros).

Cotiza a 2,04 euros, pero su valor en la situación actual y sin un plan de viabilidad que indique nuevas expectativas es de 0 euros, por no decir negativo.

-----------------------------

En marzo de 2016 escribí un artículo en este blog con el título de DIA como inversión a largo plazo que finalizaba con esta Nota:

Pienso que el Grupo DIA no sería para Warren Buffett una empresa objetivo de inversión, pues no dispone de ventajas competitivas duraderas, ni tampoco es una empresa excelente que tenga conquistada la mente del consumidor y la haga única. Tampoco lo sería para Benjamin Graham, pues no cumple con los criterios financieros para considerarla una inversión prudente y de bajo riesgo, ni tampoco ofrece un margen de seguridad mínimo del 25%.

Fue un ejercicio de cálculo, que nos adentraba en las formas de calcular el valor de una compañía según estos dos grandes inversores. Como en cualquier estimación de valor, había que prever el futuro y bajo esos estimados salió lo que veis en el artículo. Hoy esos cálculos de valor están fuera de lugar. Un inversor de valor, sólo tiene que vigilar que se cumple el plan de resultados esperados que dio lugar a la valoración. Si no se cumple, tiene que salir de la inversión, porque si no se convertirá en un inversor de largo plazo y asumirá posiblemente cuantiosas pérdidas.

En este mundo hay muchos "inversores" que piensan que hay señores con un gran mostacho, traje gris y chistera, gente oscura, mala gente en definitiva, que se dedica a especular contra las grandes compañías, hasta que doblegan su valor y llevan a sus propietarios a incurrir en pérdidas. Siento decirles, que estos señores tienen a 3 de agosto de 2018 posiciones cortas declaradas en DIA del 18,69% y es porque no se creen las proyecciones financieras y resultados que venían expresando sus administradores. Por un lado, no se creen que se mantenga ni la exigua rentabilidad actual del negocio (riesgo país en Brasil y Argentina, la entrada de Mercadona en Portugal y la presión de sus competidores naturales Mercadona, LIDL y ALDI). Por otro lado, ven otros riesgos no asumidos ni provisionados.

He hecho algunos cálculos sin profundizar en demasía, ya que es tan grande el desfase entre lo que se cree el inversor corriente, su cotización y lo que entreveo de valor… que no merece la pena adentrarse en un análisis de alto nivel.

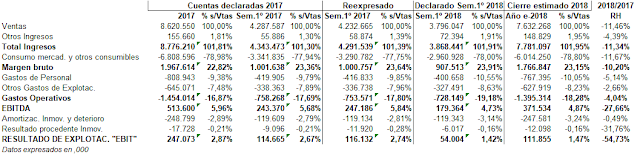

Estimo un cierre de ejercicio 2018 con un descenso en Ventas del 11,46% respecto a 2017 y un Resultado de Explotación (Ebit) de 111,86 millones de euros (-54.7% s/ 2017). Estos resultados, para una compañía que gasta en Capex más de 300 millones de euros año y tiene una Deuda Financiera Neta de 1.230,3 millones, son demoledores.

En sus Cuentas Anuales de 2017 expresaban una inversión prevista para 2018 de 320/350 millones de euros, que a tenor de lo gastado ya en el primer semestre por 192,8 millones, se alcanzará con toda seguridad salvo que se frene en seco.

¿Cómo mantener este modelo de quema de recursos con esos resultados?

¿Se mantendrán los niveles de consumo de Capex y de reparto de Dividendos en un futuro próximo?

Creo que lo primero será atender los vencimientos de la Deuda Financiera, que se cifra según declara DIA en sus Estados Financieros a 30 de junio de 2018:

* Próximos 12 meses: 352,75 millones de euros

* Para los 12 meses siguientes: 426,28 millones, donde se encuentra incluida la amortización el 22 de julio de 2019 de 305,7 millones de euros de bonos emitidos en 2014.

Esta pérdida de generación de recursos ya la expresa DIA en sus Estados de Flujos de Efectivo, siendo la verdaderamente relevante la pérdida de Flujos de Efectivo de las Actividades de Explotación (el puro negocio):

* En 2017 perdió 265,97 millones de euros de caja por la explotación

* En el 1er semestre’2018 frente al mismo período de 2017, empeoró su situación en 157,7 millones.

Ante este escenario de falta de generación de recursos operativos y la necesidad de hacer frente a su Deuda, su Consejo de Administración podría tomar estas decisiones:

1.- Frenar en seco la inversión en el 2º semestre de 2018 y siguientes

2.- Actuar sobre la financiación de circulante operativo: stocks, cobros de clientes y pagos a acreedores. Difícil realmente, sobre todo por lo que respecto a los plazos de pago con sus acreedores.

3.- Suspender la política de reparto de dividendos

4.- Ampliar capital

5.- Poner Argentina y Brasil en venta y centrarse en la Península Ibérica.

Todo esto, y un plan de viabilidad de negocio, se necesita en la agenda de la presentación programada para el mes de octubre si quieren que los inversores sigan pensando que es una compañía para estar invertido.

¿Qué valor tienen hoy las acciones de DIA?

Cotizan a 2,04 euros, pero su valor con el escenario planteado y las incertidumbres que le acechan es 0 euros, por no decir negativo.

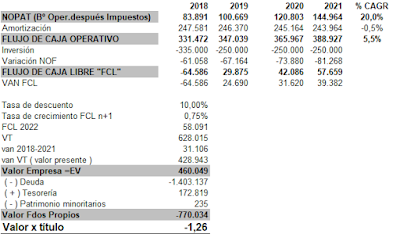

He planteado dos escenarios, para que el lector vea cuánto debe mejorar DIA si queremos que tenga algún valor:

Escenario 1º. Partimos de la cuenta de pérdidas y ganancias expresada anteriormente y planteamos tasas de crecimiento anual de NOPAT del 20%. La inversión se reduce a 250 millones de euros anuales, desde los más de 300 que se venían consumiendo. El Valor de Empresa es menor que su Deuda Financiera Neta. Valor de las acciones -1,26 €.

Escenario 2º. Igual que la anterior, salvo que aceleramos la tasa de crecimiento de NOPAT al 40%. El Valor de Empresa es menor que su Deuda Financiera Neta. Valor de las acciones -0,05 €.

Para alcanzar DIA el valor intrínseco que expresa su cotización actual, el Beneficio Operativo después de impuestos debería crecer a tasas del 65,1%:

Como se aprecia, hay que reinventar DIA. Ya no es suficiente con seguir haciendo lo de siempre y se impone un plan de viabilidad de la compañía. No se sabe hacia dónde dirigirá su Consejo de Administración la nueva estrategia, si a desmembrar DIA o a integrarlo con otro grupo industrial: Casino o X5 Retail , o incluso a seguir en solitario.

Las participaciones significativas declaradas por DIA son:

Nota:

En los resultados estimados para el cierre de 2018, cabrían posiblemente también otros ajustes:

* Pérdida de acciones propias. La autocartera a 30 de junio es de 55,86 millones de euros a un precio medio de compra de 5,854 euros.

* Nuevas provisiones por Actas Administrativas en España y Brasil. Las discrepancias con la Administración en Brasil ascienden a 15,56 millones de euros y 75,19 millones.

No se tuvo en cuenta para ejercicios posteriores a 2018, el impacto de la nueva NIIF 16 (Arrendamientos) que modificará la contabilización de los contratos de arrendamiento operativo, y que elevará la deuda de la compañía. Su impacto será importante, a tener de los más de 8.000 contratos de arrendamiento que tiene DIA.

------------------

Lo expresado en este artículo es un mero ejercicio de reflexión y para nada puede ser considerado como una recomendación de compra o venta de las acciones de esta compañía. Cada uno es libre para tomar sus decisiones de inversión.

No hay comentarios:

Publicar un comentario