El Mercado, al fijar los precios de las empresas cotizadas, no se guía por criterios de pura analítica económica y en su valoración introduce, también, variables cualitativas.

Los mercados de valores no se encuentran, precisamente en estos momentos, en un período de euforia donde los inversores pagan altos multiplicadores por adquirir una porción de sus compañías preferidas; sino que nos encontramos en un período de depresión, de crisis generalizada de confianza en el sistema, donde la mayoría de las empresas cotizan con unos bajos multiplicadores.

Es en estos mercados bajistas, de bajos multiplicadores, donde hay que descubrir el valor de empresas infravaloradas. Estas empresas infravaloradas suelen tener un largo historial de beneficios, han sido capaces de capear los malos momentos, y aún con la expectativa más negativa en sus resultados tienen un valor que el mercado aún no les reconoce.

Los mercados de valores no se encuentran, precisamente en estos momentos, en un período de euforia donde los inversores pagan altos multiplicadores por adquirir una porción de sus compañías preferidas; sino que nos encontramos en un período de depresión, de crisis generalizada de confianza en el sistema, donde la mayoría de las empresas cotizan con unos bajos multiplicadores.

Es en estos mercados bajistas, de bajos multiplicadores, donde hay que descubrir el valor de empresas infravaloradas. Estas empresas infravaloradas suelen tener un largo historial de beneficios, han sido capaces de capear los malos momentos, y aún con la expectativa más negativa en sus resultados tienen un valor que el mercado aún no les reconoce.

La razón nos dice que si en una empresa crecen permanentemente sus Beneficios más que su Cotización, el mercado la está castigando injustamente, la está infravalorando, y tarde o temprano le reconocerá su verdadero valor. El Mercado, con su cotización, ya le tiene asignada una expectativa de tasa de crecimiento de sus beneficios (la tasa implícita de crecimiento debe abarcar un período de 7-10años), así que habrá que analizar esta disparidad para entrever las posibilidades de potencial que el mercado “no visualizó” aún.

Lo que expresaré posteriormente no es una recomendación de compra sobre ninguno de estos valores, sino que pretende sólo dejar constancia de la discrepancia histórica que se produce en el mercado entre la variación de sus precios y la de sus beneficios.

Los dos valores que se exponen - SAN y BBVA - tienen a su vez en el mercado connotaciones “muy negativas” sobre la veracidad del valor de sus activos o inversiones y sobre su capacidad de captar fondos por sí mismos al pertenecer al sector financiero. Sin embargo, pienso, que son empresas capitalizadas adecuadamente según los últimos tests de estres, líderes de su sector, empresas protegidas - sistémicas - y que tanto sus auditoras como el regulador han dado por buenos sus estados financieros. Así que si, a pesar de todo, fuesen un “bluff” no será tal, sino una tremenda estafa a sus inversores auspiciada desde el Poder.

Posiblemente, el revolutum actual del sector bancario - bancos y cajas - con sus excesos de capacidad, su descenso de nivel de actividad crediticia, el aumento continuo de la morosidad, los problemas de financiación, la reestructuración de las Cajas de Ahorros, la falta de identificación de las "malas entidades", etc... está afectando a todo el sector, siendo deseable que se aclare cuanto antes, si además de las Cajas de Ahorros hay Bancos con verdaderas necesidades de capitalización, se separe el "trigo de la paja", y que cada título alcance el valor que le corresponda por su gestión.

Recordad, siempre después de un mercado bajista viene otro alcista. La profundidad, la intensidad, el tiempo de duración de las ondas son variables desconocidas, de ahí el riesgo, siendo el inversor el que son su margen de seguridad decide el momento de entrar.

Posiblemente, el revolutum actual del sector bancario - bancos y cajas - con sus excesos de capacidad, su descenso de nivel de actividad crediticia, el aumento continuo de la morosidad, los problemas de financiación, la reestructuración de las Cajas de Ahorros, la falta de identificación de las "malas entidades", etc... está afectando a todo el sector, siendo deseable que se aclare cuanto antes, si además de las Cajas de Ahorros hay Bancos con verdaderas necesidades de capitalización, se separe el "trigo de la paja", y que cada título alcance el valor que le corresponda por su gestión.

Recordad, siempre después de un mercado bajista viene otro alcista. La profundidad, la intensidad, el tiempo de duración de las ondas son variables desconocidas, de ahí el riesgo, siendo el inversor el que son su margen de seguridad decide el momento de entrar.

Pese a todo desarrollaré lo expuesto.

> BANCO SANTANDER CENTRAL HISPANO

El comportamiento histórico lo hemos dividido en 2 períodos. Uno, corresponde a los años de 1.999 a 2.007 que incluye el período de crisis de las puntocom, y otro al de los años de la crisis actual 2.008 a 2.011. De ambos períodos hemos extraído sus medias anuales de crecimiento, obteniendo un crecimiento de su beneficio medio anual de un 8,87% y un descenso de su cotización media anual de un 7,33%. El diferencial de crecimiento medio anual fue del 16,2% o, lo que es lo mismo, su tasa media anual de infraponderación.

Pues bien, el mercado no sólo no le reconoce aún ese diferencial de crecimiento histórico, sino que además le estima un potencial negativo de crecimiento del BPA 1,14%. Es más, la previsión media de analistas de BPA 2.012 ya expresa un crecimiento (del 0,98€/acc. de 2.011 al 1,13€/acc. de 2.012), pues tampoco le es reconocido aún.

El mercado a un precio de cotización de 6,10€, para BPA e-11 de 0,98€/acc., con PER-e’11 de 6,22x, le atribuye una tasa de crecimiento implícita del BPA del -1,14%.[1]

Con estos precios, podemos calcular a través de la fórmula de “Gordon & Shapiro” que para los dividendos estimados (BPA e-2011 * pay-out 61,76%) y la tasa de crecimiento expresada[2], las tasas de descuento que está solicitando el mercado a las acciones del Banco Santander actualmente son del 8,67% (coste del dinero + prima de riesgo).

Si tomamos de base la cotización media de 1.999 a 2.007 (10,76€/acc.) y le aplicamos la tasa de crecimiento del BPA de 2.008 a 2.011 (8,87%) el precio objetivo al que debería cotizar SAN en 2.011 sería de 15,12€/acc., estando cotizando actualmente con un descuento del 59,6%.

Si el mismo análisis lo hacemos en la serie continua de años 1.999 a 2.011, el diferencial que observamos entre la tasa compuesta de crecimiento anual de los beneficios y la de su cotización es del 11,09%.

Con la tasa compuesta de crecimiento anual de BPA podríamos calcular un PER y un Valor según sus rendimientos históricos '99-11, estando estos en 20,76x y 20,34€/acc. respectivamente (siempre que consideremos que SAN es una empresa en crecimiento). Estaría cotizando entonces con un descuento del 70,01%.

¿Podrá mantener SAN su tasa histórica de 12 años de crecimiento %CAGR BPA del 6,13%? Como vemos, la tasa de crecimiento es la que marca su precio, tanto en Per x como en euros/acción, para este tipo de empresas.

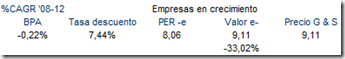

Si sólo nos creemos la tasa negativa de crecimiento de BPA de “2.008 a e-2.012” del -0,22%, obtendríamos un PER 8,06x y valor de 9,11€/acc. De ahí podemos calcular, despejando desde la fórmula de “Gordon & Shapiro”, la tasa media de descuento implícita para este período, según los dividendos estimados (BPA e-2012 * pay-out 61,76%) y la tasa de crecimiento expresada. Esta tasa de descuento implícitas hubiesen sido en Santander del 7,44% (coste del dinero + prima de riesgo). Estaría cotizando entonces con un descuento del 33,02%.

Podríamos pensar que SAN sólo va a mantener un precio próximo a su PER medio histórico, y no va comportarse como las empresas en crecimiento. Con los datos reales disponibles de 1.999 a 2.010 el PER medio sería de 13,5x y su valor estaría en los 13,2€/acc.

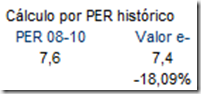

Podríamos decir que la crisis actual, el pesimismo reinante, la falta de creencia en el valor de los activos de SAN y sus resultados, hace que el mercado esté valorando con su cotización las acciones de SAN con un descuento del 53,85% sobre su valor histórico medio ’99-‘10 (6,10€/acc. vs 13,20€/acc.), o con un descuento del 18,09% sobre su valor histórico medio de ’08-’10 (6,10€/acc. vs 7,4€/acc.)

> BANCO BILBAO VIZCAYA ARGENTARIA

Si seguimos con la misma dinámica de exposición, diríamos que el crecimiento medio anual de su BPA fue del 4,42% mientras su cotización disminuyó de media anual un 11,47% . El diferencial de crecimiento o su tasa de infraponderación media anual fue del 15,9%.

El mercado a un precio de cotización de 5,99€, para BPA e-11 de 0,97€/acc., con PER-e’11 de 6,18x, le atribuye una tasa de crecimiento implícita del BPA del -1,16%. Sin embargo, los analistas ya le atribuyen un BPA e-2012 de 1,13€/acc. frente a 0,97€/acc. en 2.011.

Teniendo en cuenta los dividendos estimados (el BPA e-2011 * pay-out 32,94%) y la tasa de crecimiento expresada, el mercado estaría solicitando una tasa de descuento a BBVA del 4,11%. ¿qué nos quiere transmitir el mercado con esta tasa tan baja de descuento respecto a la de SAN del 8,67%? ¿Tiene más confianza el mercado en BBVA que en SAN?

Si tomamos de base la cotización media de 1.999 a 2.007 (14,07€/acc.) y le aplicamos la tasa de crecimiento del BPA de 2.008 a 2.011 (4,42%) el precio objetivo al que debería cotizar BBVA en 2.011 sería de 16,73€/acc., estando cotizando actualmente con un descuento del 64,1%.

Si el mismo análisis lo hacemos en la serie continua de años 1.999 a 2.011, el diferencial que observamos entre la tasa compuesta de crecimiento anual de los beneficios y la de su cotización es del 9,77%.

Con la tasa compuesta de crecimiento anual de BPA podríamos calcular un PER y un Valor según sus rendimientos históricos '99-11, estando estos en 14,26x y 13,83€/acc. respectivamente (siempre que consideremos que BBVA es una empresa en crecimiento). Estaría cotizando entonces con un descuento del 56,62%.

¿Podrá mantener BBVA su tasa histórica de 12 años de crecimiento %CAGR BPA del 2,88%? Posiblemente, BBVA esté en mejor disposición de cumplir a largo plazo con esta tasa de crecimiento del 2,88% que SAN con su 6,13%.

Los resultados que nos expresa el modelo cuando analizamos la tasa de crecimiento del BPA del período de 2.008 a e-2.012 (%CAGR BPA -5,88%) , no son adecuados para el cálculo según el modelo, al ser la "tasa de crecimiento negativa * 2" < 8,5 que nos imponía la fórmula de cálculo del PER vista anteriormente ( -5,88*2 < 8,5 ).

Podríamos pensar que BBVA sólo va a mantener un precio próximo a su PER medio histórico, y no va comportarse como las empresas en crecimiento. Con los datos reales disponibles de 1.999 a 2.010 el PER medio sería de 13,0x y su valor estaría en los 12,6€/acc.

El mercado está valorando con su cotización a BBVA con un descuento del 52,48% sobre su valor histórico medio ’99-‘10 (5,99€/acc.vs 12,6€/acc.), cuando a SAN lo valoraba con un descuento del 53,85% (6,10€/acc. vs 13,20€/acc.); o con un descuento del 19,26% sobre su valor histórico medio de ’08-’10 (5,99€/acc. vs 7,4€/acc.) cuando a SAN lo valoraba con un descuento del 18,09% (6,10€/acc. vs 7,4€/acc.)

El resumen y las diferencias entre los dos Bancos analizados quedan expresadas en el cuadro adjunto:

¿Está dispuesto a invertir?

¿Cree que es el momento adecuado para entrar en estos valores?

¿Hay que esperar a aumentar el margen de seguridad?

¿Son valores de alto riesgo y es mejor "no tocarlos"?

Francisco Fernández Reguero

[1] La tasa de crecimiento implícita la calculamos despejando desde PER=8,5+(2*tasa crecimiento*100). Esta fórmula la utilizaba Benjamin Graham para las empresas en crecimiento. Por tanto, el valor de una acción de este tipo de empresas VALOR=PER * BPA

[2] Se asume que la tasa de crecimiento implícita es la tasa de crecimiento a perpetuidad “g”

No hay comentarios:

Publicar un comentario