Este post forma parte de una serie de artículos que iré publicando en referencia a la administración de nuestras finanzas públicas analizadas desde un punto de vista empresarial.

Tened en cuenta que forman parte de un análisis más amplio, con lo que a veces no llegaréis a comprender el por qué de algunas deducciones hasta el final de su publicación.

Gracias por vuestra atención.

-------------------------------------------------

Evolución de la Deuda Pública (PDE) por Legislaturas y los agregados relevantes que le afectan

Lo primero que vamos a hacer es establecer las bases teóricas de análisis del modelo que se expondrá:

· Ingresos: corresponde en términos de contabilidad nacional a los recursos no financieros, e incluye tanto los recursos corrientes como los de capital.

· Gastos: corresponde en términos de contabilidad nacional a los empleos no financieros, e incluye tanto los empleos corrientes como los de capital.

· Gasto corriente: corresponde en terminología del autor, a los gastos (empleos) totales no financieros excluida la inversión pública (una de las partidas que conforman los empleos de capital). Por tanto, el gasto corriente definido incluye los gastos financieros.[1]

· Inversión pública: corresponde en términos de contabilidad nacional a la formación bruta de capital.

· Saldo Déficit/Superávit: corresponde al saldo de contabilidad nacional según los criterios del Protocolo de Déficit Excesivo (PDE).

· Saldo Primario: es el Saldo PDE excluyendo los gastos financieros de la deuda pública. O lo es lo mismo, el saldo disponible para el pago de intereses y amortización de deuda. Sería el equivalente en la empresa al flujo de caja libre (FCL). El esfuerzo estructural bruto representa la variación %pp. que se produce entre dos años consecutivos en los Saldos Primarios respecto del PIB.

· “Ingreso – Gasto corriente incluido gastos financieros”: expresa la capacidad del conjunto de AAPP para atender con la totalidad de los ingresos los gastos corrientes incluidos los gastos financieros y excluyendo la inversión pública.

· “Ingreso – Gasto corriente excluido gastos financieros”: expresa la capacidad del conjunto de AAPP para atender con la totalidad de los ingresos los gastos corrientes excluyendo los gastos financieros y la inversión pública. Tendría un equivalente en la empresa, como el flujo de caja bruto.

Como viene siendo habitual en nuestra exposición, algunos comparativos los realizaremos tomando de referencia la cifra de ingresos que es la que verdaderamente marca la capacidad de pago.

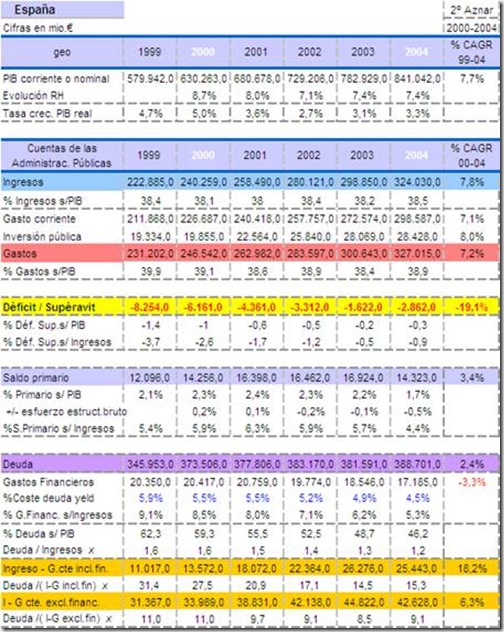

> Segundo período legislativo de Aznar:

El PIB corriente 1.999-2.004 (el 2º período legislativo del gobierno de Aznar se inició en 2.000 y finalizó en abril 2.004) evolucionó con una tasa de crecimiento compuesta acumulada anual %CAGR del 7,7%, pasando de los 579.942 millones de € al cierre de ejercicio de

Los Ingresos mantuvieron un crecimiento similar con %CAGR del 7,8%, pasaron de los 222.885 millones de € de

El crecimiento de los Gastos totales en %CAGR fue 7,2%, pasando de los 231.202 millones de € a los 327.015 millones de €, siendo el Gasto corriente que incluye financieros del 7,1% y la inversión del 8%. Siempre se mantuvo por debajo del 40% la proporción de Gastos respecto del PIB ( rango máximo 39,9% y mínimo 38,4%).

El Saldo Presupuestario no financiero según el Protocolo de Déficit Excesivo (PDE), consecuencia del mayor crecimiento de los Ingresos respecto de los Gastos, fue de un descenso en el período del %CAGR 19,1%. Se pasó de un Déficit de 8.254 millones de € en

El Saldo Primario, que excluye los gastos financieros del Saldo Presupuestario no financiero, mantuvo un crecimiento %CAGR del 3,4%, teniendo un promedio de participación anual sobre el PIB nominal del 2,2%. El esfuerzo estructural bruto fue positivo (mejoras de gestión sobre el año precedente) en los años 2.000 y 2.001, posteriormente se vuelve negativo, siendo en promedio para el período 2.000-2.004 de -0,1%. El promedio de Superávit del Saldo Primario sobre Ingresos entre 2.000 y 2.004 fue del 5,6%, insuficiente para pagar los Gastos Financieros promedios sobre Ingresos del 7%.

Los Gastos Financieros decrecieron en %CAGR el 3,3%, pasando de los 20.350 millones de € de

La Deuda financiera, a tenor de lo expresado, no tenía más remedio que seguir aumentando. La %CAGR de la Deuda según PDE de

Si excluimos la inversión del Gasto, y atendemos los gastos financieros, se necesitarían 15,3 años para atender el pago de la Deuda con los excedentes presupuestarios en 2.004.

Si excluimos la inversión del Gasto, y no atendemos los gastos financieros, se necesitarían 9,1 años en atender el pago de la Deuda.

¿Qué acreedor financiero prestaría dinero a una empresa si su deuda fuese equivalente a 1,2x su cifra de negocio? Esa era la situación del Estado español en 2.004, el mejor año de la serie.

¿Cuál era la estructura de vencimientos de la Deuda española al cierre de ejercicio de 2.004? Estaba claro que nos acercábamos al equilibrio presupuestario, pero no que pudiésemos ser capaces de atender cualquier pago en 2.005 si no se renegociaban los vencimientos de deuda (“peloteo”).

Medir los niveles de Deuda, y de solvencia de un Estado, por su % sobre el PIB no me parece lo más adecuado, esto es pura demagogia política. Esta medida expresa que España, en nuestro caso, tiene una deuda viva del 46,2% al cierre de ejercicio de 2.004, pero no nos dice nada sobre la temporalidad de sus vencimientos, ni de la capacidad de hacer frente a los mismos con los Ingresos de cada ejercicio. Anualmente todos los estados ( y AAPP) deberían destinar parte de sus Ingresos al pago de su Deuda, y no entrar en una espiral continua de refinanciación de la misma.

Al igual que en la empresa, habría que discernir y separar del Gasto las partidas destinadas a inversión, ya que cuando se acometen éstas es con motivo de obtener unos retornos superiores, bien en el estado de bienestar, en nuestras infraestructuras, etc... y que a su vez propicien retornos de ingresos vía tasas, impuestos o cualquier otro tipo de exacción. Estas inversiones productivas, aunque con retornos de largo plazo, sí podrían ser financiadas con Deuda aunque fuesen con un entorno temporal de largo plazo. La inversión no productiva, el boato, el simple gasto corriente no deben ser financiados nunca con Deuda.

Los Estados, las Administraciones Públicas, deberían obtener equilibrio presupuestario con sus Ingresos corrientes destinando parte del mismo al pago de la amortización de su Deuda de largo plazo motivada por los proyectos de inversión. Endeudarse para cubrir el gasto corriente no es adecuado, si no se pueden equilibrar los Gastos con los Ingresos, debe automáticamente producirse un ajuste, o aumentando los Ingresos vía nuevos impuestos, o disminuyendo los Gastos vía disminución de prestaciones de servicio de las administraciones. Simple.

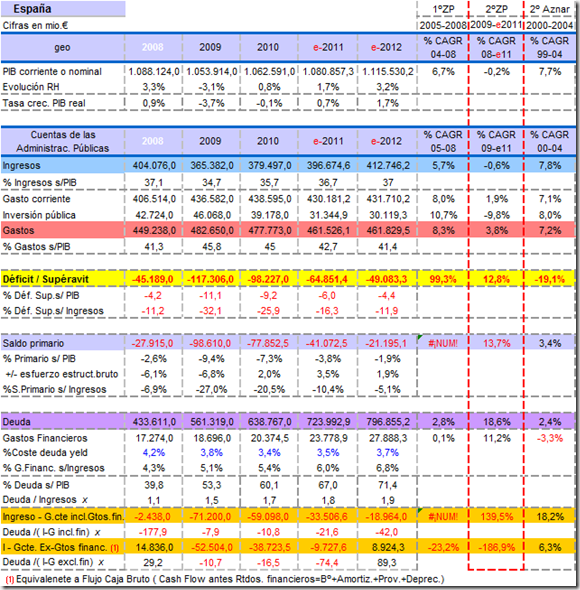

> El 1er. período legislativo plenamente de Zapatero:

Obviamos el año 2.004, por corresponder al gobierno del PP en parte, e incluimos los años que corresponden de

El PIB corriente 2.004-2.008 evolucionó con una tasa de crecimiento compuesta acumulada anual - % CAGR – del 6,7% inferior al 7,7% de la legislatura anterior, pasando de los 841.042 millones de € de

Los Ingresos mantuvieron un crecimiento %CAGR del 5,7% (legislatura anterior del 7,8%), inferior en 1,0%p.p. a la %CAGR del PIB nominal, pasaron de los 324.030 millones de € de

El crecimiento de los Gastos totales en %CAGR fue 8,3%, pasando de los 327.015 millones de € en

El Saldo Presupuestario no financiero según el Protocolo de Déficit Excesivo (PDE), consecuencia del mayor crecimiento de los Gastos respecto de los Ingresos, pasó de un Déficit en 2.004 de 2.862 millones de € (pese a los tres primeros años posteriores de superávit) a un Déficit en 2.008 de 45.189 millones de € (4,2% s/PIB corriente, 11,2% s/Ingresos). Para el conjunto de estos cuatro años, hubo un ligero Superávit de 3.483 millones de € pero con un deterioro muy pronunciado en el último ejercicio.

El Saldo Primario, que excluye los gastos financieros del Saldo Presupuestario no financiero, decreció con fuerza al pasar de un superávit en 2.004 de 14.323 millones de € a un déficit en 2.008 de 27.915 millones de €, teniendo un promedio de participación anual sobre el PIB nominal del 1,8% (2,2% legislatura anterior), aunque el sumatorio del período fue de 70.109 millones de €. El esfuerzo estructural bruto fue positivo (mejoras de gestión sobre el año precedente) en los años 2.005 y 2.006, posteriormente se vuelve negativo, siendo en promedio para el período 2.005-2.008 de -1,1% (-0,1% legislatura anterior). El promedio de Superávit del Saldo Primario sobre Ingresos entre 2.005 y 2.008 fue del 4,4% (5,6% legislatura anterior), suficiente para pagar los Gastos Financieros promedios sobre Ingresos del 4,2% (7% legislatura anterior).

El crecimiento de los Gastos Financieros en %CAGR fue del 0,1%, pasando de los 17.185 millones de € de

La Deuda financiera, a tenor de lo expresado, se mantuvo casi estable en su saldo de 2.004 aumentando con fuerza en 2.008 por el fuerte déficit presupuestario de ese mismo año de 45.189 millones de €. La %CAGR de la Deuda según PDE de

El ratio de Deuda respecto Ingresos mejoró en esta legislatura, pasando del promedio anterior de 1,4x a 1x.

Si excluimos la inversión del Gasto, y atendemos los gastos financieros, se necesitarían “no se sabe los años” al tener saldo negativo para atender el pago de la Deuda, frente a los 15,3 años de 2.004.

Si excluimos la inversión del Gasto, y no atendemos los gastos financieros, se necesitarían 29,2 años en atender el pago de la Deuda, frente a los 9,1 años de 2.004.

¿Cuál era la estructura de vencimientos de la Deuda española al cierre de ejercicio de 2.008? Lo desconozco. Estaba claro que no podíamos atender con excedentes presupuestarios el pago de nuestros vencimientos, así que no había más remedio que “pelotear” los vencimientos, además de aumentar la Deuda para cubrir el Déficit del año en curso.

¿A qué empresa el “mercado” en 2.008 le hubiese provisto de nuevos fondos con FCL negativo de 27.915 millones de € (su Saldo primario) y proyecciones de no mejorar en el corto plazo? ¿Por qué demoró dos años el “mercado” su negativa a nueva financiación?... No conocían lo que era una crisis de Deuda.

> El 2º período legislativo de Zapatero:

Incluimos los años que corresponden de

El PIB corriente 2.008-e2.011 evolucionó con una tasa de crecimiento compuesta acumulada anual - % CAGR – del -0,2% inferior al 6,7% de la legislatura anterior, pasando de los 1.088.124 millones de € de

Los Ingresos mantuvieron una tasa de crecimiento %CAGR del -0,6% (legislatura anterior del 5,7%), inferior en 0,4%p.p. a la %CAGR del PIB nominal, pasaron de los 404.076 millones de € de

El crecimiento de los Gastos totales en %CAGR fue 0,9%, pasando de los 449.238 millones de € en

El Saldo Presupuestario no financiero según el Protocolo de Déficit Excesivo (PDE), consecuencia del mayor crecimiento de los Gastos respecto de los Ingresos, pasó de un Déficit en 2.008 de 45.189 millones de € a uno estimado para 2.011 de 64.851 millones de € (6% s/PIB corriente, 16,3% s/Ingresos). El Déficit agregado para estos tres años alcanzará los 280.384 millones de €.

El Saldo Primario, que excluye los gastos financieros del Saldo Presupuestario no financiero, mantuvo siempre en el período un déficit superior al déficit de 2.008 de 27.915 millones de €, teniendo previsto para 2.011 el menor déficit de la serie con 41.072 millones de €. El promedio de participación anual sobre el PIB nominal fue del -6,8% (+1,8% legislatura anterior), siendo el sumatorio de déficit primario del período de 217.535 millones de € frente a los 70.109 millones de € de déficit del período anterior. El esfuerzo estructural bruto fue negativo en 2.009 (-6,1%), volviéndose positivo a partir de 2.010(+2% y +3,5% lo que denota mejoras de gestión sobre el año precedente). El promedio de esfuerzo estructural pese a ser negativo para el período de años 2.009 y 2.011 con un -0,4% mejoró, pues en el período anterior fue -1,1%. El promedio de Déficit del Saldo Primario sobre Ingresos entre 2.009 y 2.011 fue del 19,3% (frente al superávit promedio de

El crecimiento de los Gastos Financieros en %CAGR fue del 11,2%, pasando de los 17.274 millones de € de

La Deuda financiera aumenta con fuerza desde 2.008 por el fuerte déficit presupuestario acumulado entre los años de

El ratio de Deuda respecto Ingresos empeoró en esta legislatura, pasando del promedio anterior de 1x a 1,7x.

Si excluimos la inversión del Gasto, y atendemos los gastos financieros, se necesitarían “no se sabe los años” al no tener saldos positivos para atender el pago de la Deuda.

Si excluimos la inversión del Gasto, y no atendemos los gastos financieros, se necesitarían “no se sabe los años” para atender el pago de la Deuda, frente a los 29,2 años de 2.008.

¿Cuál será la estructura de vencimientos de la Deuda española al cierre de ejercicio de 2.011? Hasta el 30.09.2011 el BdE publicaba vencimientos para 2.012 solamente de Deuda del Estado de 112.148M€ (no se incluyen el resto de AA.PP: CC.AA. AA.Local,… ), a los que habría que añadir las emisiones que se realicen a corto plazo en el último trimestre del ejercicio de 2.011.

Lo que está claro es que a tenor de la previsión para el ejercicio de 2.012 con Déficit estimado de 49.083 millones de € tendremos que “pelotear” deuda, volviendo a renovar todos los créditos que venzan en el ejercicio, y además ampliar el techo de crédito actual para cubrir el déficit propio del ejercicio.

¿A qué empresa el “mercado” en 2.011 le hubiese provisto de nuevos fondos con FCL negativo estimado para el ejercicio de 41.072 millones de € (su Saldo primario) y proyecciones de no mejorar en el corto plazo?

[1] No es equivalente a los “Empleos Corrientes”, ya que se incluyen “GK2P-Adquisiciones netas de activos” y “GD9P-Transferencias de capital a pagar”.

No hay comentarios:

Publicar un comentario